Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 25 марта 2019 г.

Содержание журнала № 7 за 2019 г.

Ввозите товары из Казахстана, Белоруссии, Киргизии или Армении? Вполне вероятно, что вам придется заплатить ввозной НДС. Причем независимо от того, какой режим налогообложения применяет организация или ИП: ОСН, упрощенку, ПСН, ЕНВД или ЕСХН. Какие документы понадобятся, как рассчитать НДС, когда его платить и как по нему отчитываться? Об этом мы и поговорим. Рассматривать будем ситуацию, когда в Россию ввозятся товары без участия посредников.

Импорт из ЕАЭС: оформление и НДС

Общее правило: импортеру придется заплатить ввозной НДС

Независимо от применяемой системы налогообложения любая организация или предприниматель при ввозе в Россию товаров из стран ЕАЭС (Белоруссии, Казахстана, Армении или Киргизии) должны платить НДСп. 13 Протокола о взимании косвенных налогов (приложение № 18 к Договору о ЕАЭС (подписан в г. Астане 29.05.2014)) (далее — Протокол). Это значит, что исчислять и уплачивать ввозной НДС придется и спецрежимникам — неплательщикам НДС.

Формула для расчета ввозного НДС такаяпп. 14, 17 Протокола:

При этом учтите следующие особенностип. 14 Протокола.

1. Налоговую базу по НДС (стоимость товаров + акциз) вам надо определять на дату, когда вы приняли к бухучету приобретенные товары. К примеру, отразили на счете 07 «Оборудование к установке», 08 «Вложения во внеоборотные активы», 10 «Материалы» или 41 «Товары».

Причем, когда стоимость товаров установлена в иностранной валюте, ее надо пересчитать в рубли по курсу ЦБ на дату принятия товаров к учету.

2. Ставку НДС также надо определять на дату принятия товаров к учету. Это значит, что даже если товары были отгружены иностранным продавцом в 2018 г., но приняты на учет вашей организацией в 2019 г., то придется исчислить НДС по ставкеп. 17 Протокола; пп. 2, 3, 5 ст. 164 НК РФ:

•или 20% (а не 18%)Письмо Минфина от 04.02.2019 № 03-07-13/1/6294;

•или 10% — если ввозятся продовольственные, детские, медицинские и другие социально значимые товары, указанные в п. 2 ст. 164 НК РФ и в специальных правительственных перечняхПостановления Правительства от 31.12.2004 № 908, от 15.09.2008 № 688, от 23.01.2003 № 41.

3. Если в стоимость товаров по условиям договора не включены дополнительные услуги, то их не надо включать в налоговую базу. Даже если услуги, к примеру транспортировка, указаны в том же договоре, но имеют свою обособленную стоимость. Связано это с тем, что для таких услуг установлены особые правиларазд. IV Протокола. Если же местом реализации услуг не является Россия (как, например, в случае, если продавец оказывает вашей компании услуги по транспортировке), то он сам должен заплатить НДС в своей стране (если это требуется)пп. 28, 29 Протокола.

Начисляем НДС

В бухучете начисление ввозного НДС отражается проводкой по дебету счета 19 «НДС по приобретенным ценностям» и кредиту счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС при ввозе товаров из стран ЕАЭС».

Рассчитанную сумму НДС надо заплатить в бюджет не позднее 20-го числа месяца, следующего за месяцем, в котором приняли к бухучету импортированные товарып. 19 Протокола. Для такого НДС предусмотрен специальный КБК: 182 1 04 01000 01 1000 110п. 13 разд. II Порядка, приложение 3 к Порядку, утв. Приказом Минфина от 08.06.2018 № 132н. Платить этот НДС надо по реквизитам своей ИФНС (а не таможни, как при импорте товаров из стран, не входящих в ЕАЭС).

Если у вас есть переплата по другим федеральным налогам, можете написать в инспекцию заявление о зачетеп. 1 ст. 78 НК РФ. Только сделайте это заблаговременно: у инспекции должно быть 10 рабочих дней для проведения зачетап. 5 ст. 78 НК РФ.

Если подобный зачет будет проведен инспекцией после 20-го числа месяца, следующего за месяцем принятия ввезенных товаров к учету, то вам начислят пени по ввозному НДС.

Отчитываемся о ввозе товаров

О ввозе товаров из ЕАЭС надо отчитаться специальным образом: подать в свою инспекцию декларацию по косвенным налогамПриказ ФНС от 27.09.2017 № СА-7-3/765@. Учтите, что она не имеет ничего общего с обычной НДС-декларацией: у них разные формы, сроки подачи и периоды, за которые они составляются. Сдать такую декларацию надо не позднее 20-го числа месяца, следующего за месяцем принятия ввезенных товаров к учетуп. 20 Протокола.

Если среднесписочная численность работников за прошлый год не превышает 100 человек и ваша компания не является крупнейшим налогоплательщиком, вы можете выбирать, сдавать вам отчет в бумажном виде или в электронном виде по ТКС. В противном случае декларацию по косвенным налогам следует подавать только в электронном видеп. 3 ст. 80 НК РФ.

Что надо приложить к спецдекларации

К декларации по косвенным налогам в обязательном порядке требуется приложить целый ряд документов, подтверждающих ввоз товаров и уплату НДС, а также заявление о ввозе товаров и уплате косвенных налоговп. 20 Протокола.

Такое заявление надо оформлять отдельно по каждому договору, на основании которого ввозились товары в РФ в течение прошлого месяца. Ввоз нескольких партий товара по одному договору можно отразить в одном заявлениип. 3 Правил заполнения заявления о ввозе (приложение 2 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов» (далее — Правила заполнения заявления о ввозе).

В инспекцию заявление о ввозе товаров направляетсяподп. 1 п. 20 Протокола:

•или в четырех экземплярах на бумаге плюс электронный вариант такого заявления на съемном электронном носителе (диске, флешке);

•или только в электронном виде, если оно подписано усиленной квалифицированной электронной подписью. В этом случае подавать его на бумаге не нужноПисьмо ФНС от 01.07.2015 № ЗН-4-17/11507@.

Внимание

Не откладывайте уплату ввозного НДС на последний день. Ведь банковскую выписку, подтверждающую его уплату, надо приложить к декларации по косвенным налогамп. 20 Протокола.

Кроме оригинала заявления, к декларации должны быть приложены следующие документы (оригиналы или заверенные копии):

•выписка банка, подтверждающая перечисление в бюджет НДС и акцизов по ввезенным товарам. Если вы не уплачивали ввозные налоги, а погасили задолженность по ним путем зачета имеющейся переплаты по иным налогам, то выписка банка не потребуетсяподп. 2 п. 20 Протокола;

•транспортные/товаросопроводительные и/или иные документы, подтверждающие ввоз товаров из страны ЕАЭС в Россиюподп. 3 п. 20 Протокола. К примеру, CMR-накладные, товарные накладные по форме ТН-2, железнодорожные накладные (СМГС) или авиационныеПисьмо ФНС от 29.06.2010 № ШС-37-3/5424@;

•счета-фактуры от зарубежного продавцаподп. 4 п. 20 Протокола. Их может не быть, если законодательством страны такого продавца не предусмотрено выставление счетов-фактур либо он не является резидентом страны ЕАЭС. Тогда надо приложить к декларации другой документ, подтверждающий стоимость ввезенных товаров: счет, инвойс, транспортные/товаросопроводительные документы и прочееподп. 4 п. 20 Протокола; Письмо ФНС от 20.03.2014 № ЕД-4-15/5040@;

•договоры на покупку товаровподп. 5, 7, 8 п. 20 Протокола.

Если вы ввозите из Казахстана товары из особого перечня, по которым в Казахстане применяются пониженные ввозные пошлиныПеречень, утв. Решением Совета Евразийской экономической комиссии от 14.10.2015 № 59, то вам надо представить в ИФНС бумажную копию электронного счета-фактуры, заверенную печатью Комитета госдоходов Минфина Казахстана, а также один из следующих документовпп. 1, 2 Решения Евразийского межправительственного совета от 12.08.2016 № 5:

•если ввозимый товар произведен в Казахстане — оригинал сертификата о происхождении товаров по форме СТ-1;

•если ввозимый товар ранее был импортирован в Казахстан из другой страны ЕАЭС — копию заявления о ввозе товаров и уплате косвенных налогов;

•если ввозимый товар ранее был импортирован в Казахстан из третьих стран — копию таможенной декларации, заверенную печатью Комитета государственных доходов Минфина Республики Казахстан.

Получаем подтверждение ИФНС об уплате импортного НДС

В течение 10 рабочих дней инспекция должна проверить полученное от вас заявление о ввозе товаров и иные документы, приложенные вами к декларации по косвенным налогамп. 6 Правил заполнения заявления о ввозе. Если в ходе камеральной проверки декларации инспекция не выявит каких-либо несоответствий, на бумажном варианте заявления о ввозе она должна поставить отметку об уплате налога или освобождении от него. Три экземпляра заявления инспекция вам вернет: один оставляете себе, два других передаете своему продавцу (они нужны для подтверждения нулевой ставки НДС)п. 6 Правил заполнения заявления о ввозе; подп. 3 п. 4 Протокола.

В случае если вы направляли заявление в электронной форме, вы получите от инспекции в электронном виде отдельный документ с подтверждением. А своему продавцу вам надо будет направить в электронном или бумажном виде копии своего заявления и подтверждения, полученного от ИФНСп. 6 Правил заполнения заявления о ввозе.

Если же инспекция обнаружит ошибки и несоответствия, препятствующие подтверждению уплаты ввозного НДС, то она сообщит вам об этом. Чтобы исправить недоработки, может потребоватьсяп. 21 Протокола:

•доплатить налог;

•собрать недостающие документы;

•составить уточненное заявление о ввозе и представить его в инспекцию;

•исправить ошибки в декларации и подать в инспекцию уточненку, приложив к ней требуемые документы (их копии).

Разбираемся, что дальше делать с уплаченным НДС

Если организация (ИП) имеет право на вычет НДС, то для этого в книге покупок надо зарегистрировать заявление о ввозеп. 1 ст. 172 НК РФ; п. 1, подп. «е» п. 6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137; Письмо Минфина от 02.07.2015 № 03-07-13/1/38180:

•или в том квартале, в котором инспекция подтвердила уплату НДС;

•или в одном из следующих кварталов, но в пределах 3 лет с даты принятия к учету ввезенных товаровп. 2 ст. 171, п. 1.1 ст. 172 НК РФ; Письмо Минфина от 12.05.2015 № 03-07-11/27161.

В бухучете вычет ввозного НДС отражается проводкой по дебету субсчета «Расчеты по НДС» к счету 68 и кредиту счета 19.

* * *

При дальнейшей продаже на российской территории товаров, импортированных из стран ЕАЭС, счета-фактуры оформляются такподп. «к», «л» п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137; п. 3, подп. 13, 14 п. 5 ст. 169 НК РФ:

•в графах 10 и 10а, в которых указываются сведения о стране происхождения товара, можно поставить прочеркПисьма Минфина от 03.12.2012 № 03-07-13/01-55, от 25.07.2012 № 03-07-13/01-43; п. 2 ст. 169 НК РФ;

•в графе 11 счета-фактуры, предназначенной для указания номера таможенной декларации, надо поставить прочерк. Ведь при импорте товаров из стран ЕАЭС такая декларация не оформляетсяподп. 5 п. 1 ст. 25 Договора о ЕАЭС; ст. 5 ТК ЕАЭС; Письмо Минфина от 15.09.2016 № 03-07-13/1/53940.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Внешнеэкономическая деятельность

Внешнеэкономическая деятельность

2023 г.

2022 г.

2021 г.

Импорт товаров из ЕАЭС отличается от импорта из третьих стран тем, что отсутствует таможенная декларация и НДС уплачивается в ИФНС, а не в таможенный орган. Необходимо заполнить Заявление о ввозе товаров и получить отметку о его регистрации и уплате НДС от ИФНС.

В ИФНС сдается декларация по косвенным налогам, обязанности по ее сдаче распространяются и на импортеров-неплательщиков НДС.

Также в ФТС предоставляется Статистическая форма учета перемещения товаров.

Разберем практический пример в 1С.

Алгоритм отражения в учете с 2023 в статье — Импорт товаров из ЕАЭС. Предоплата в валюте 50% в 1С

В 2022 — 2024 годах признание положительных курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

Содержание

- Пошаговая инструкция

- Перечисление аванса иностранному поставщику

- Проводки по документу

- Декларация по налогу на прибыль

- Приобретение товаров у иностранного поставщика

- Проводки по документу

- Начисление НДС при ввозе товаров из ЕАЭС

- Проводки по документу

- Документальное оформление

- Поступление товаров на склад

- Проводки по документу

- Отражение в учете услуг по доставке товаров

- Проводки по документу

- Регистрация СФ перевозчика (НДС 0%)

- Представление Декларации по косвенным налогам за апрель в ИФНС

- Декларация по косвенным налогам

- Уплата НДС в бюджет

- Проводки по документу

- Представление статистического отчета в ФТС в эл.виде

- Переоценка валютных остатков

- Проводки по документу

- Декларация по налогу на прибыль

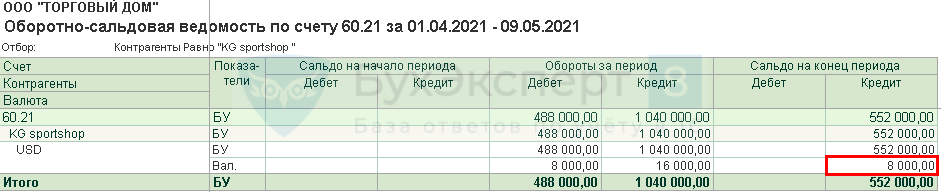

- Перечисление оплаты иностранному поставщику

- Проводки по документу

- Декларация по налогу на прибыль

- Подтверждение оплаты НДС в бюджет

- Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

- Проводки по документу

- Декларация по НДС

Пошаговая инструкция

Начало примера смотрите в публикации:

- Настройки и особенности учета импортных операций в третьи страны в 1С

Организация заключила импортный контракт с поставщиком KG sportshop на поставку товаров из Казахстана на сумму 16 000 USD.

02 апреля осуществлена предоплата поставщику в размере 50% в сумме 8 000 USD.

19 апреля поставщик KG sportshop отгрузил товары Футболки мужские (3 200 шт.), стоимостью 16 000 USD. В соответствии с контрактом переход права собственности на товары происходит в момент передачи товаров перевозчику на складе поставщика. Базис поставки FCA Алматы.

26 апреля товары доставлены на склад Организации. Транспортировка товаров по маршруту Алматы-Москва была осуществлена сторонней организацией ООО «Быстрый2». Стоимость услуг составила 24 000 руб. (в т. ч. НДС 0%). Транспортные расходы учитываются Организацией отдельно в составе ТЗР.

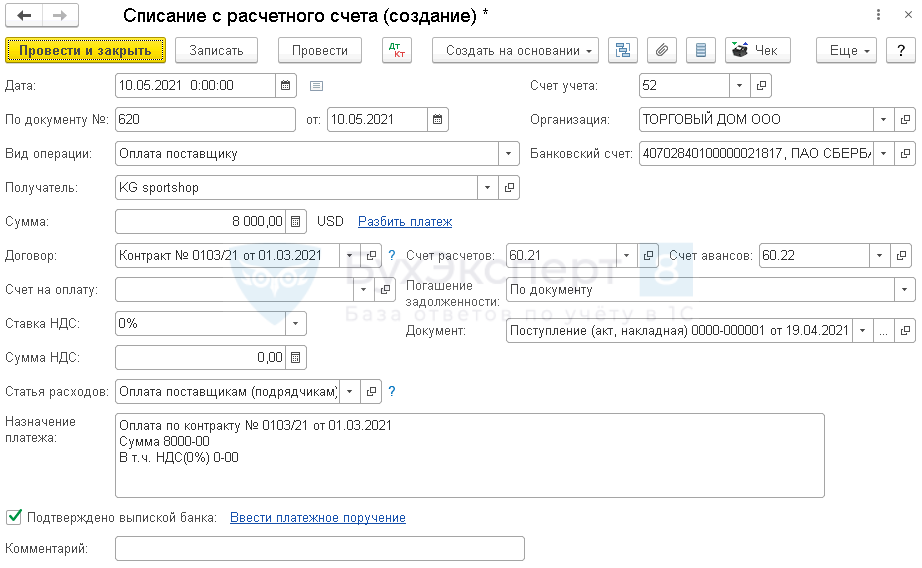

10 мая поставщику KG sportshop перечислен остаток оплаты за товары в сумме 8 000 USD.

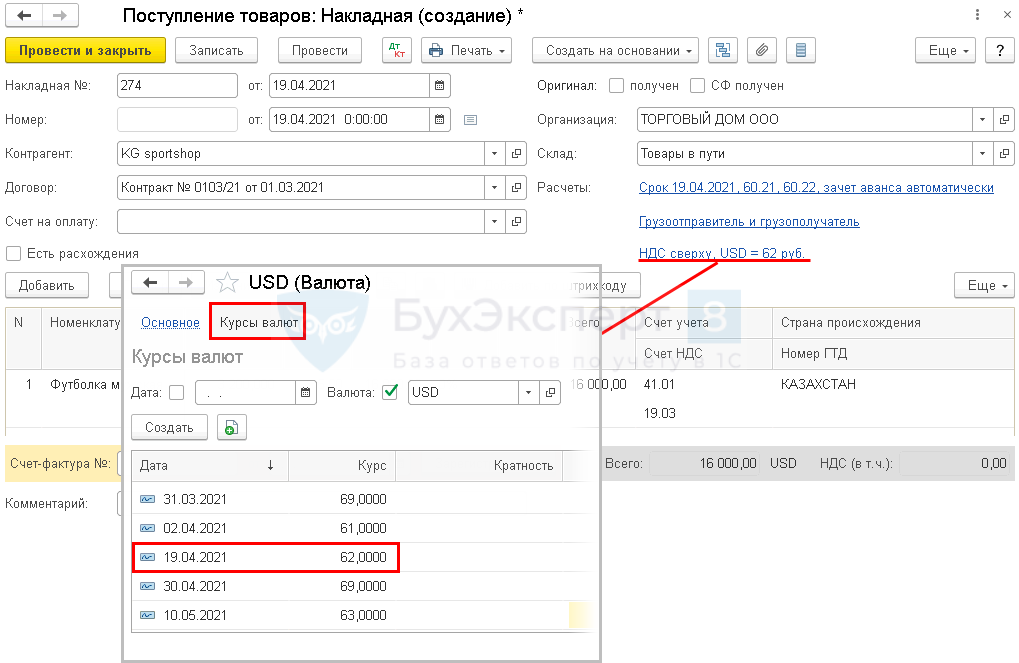

Условные курсы для оформления примера:

- 02 апреля курс ЦБ РФ 61,00 руб./USD;

- 19 апреля курс ЦБ РФ 62,00 руб./USD;

- 30 апреля курс ЦБ РФ 69,00 руб./USD;

- 10 мая курс ЦБ РФ 63,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления примера. PDF

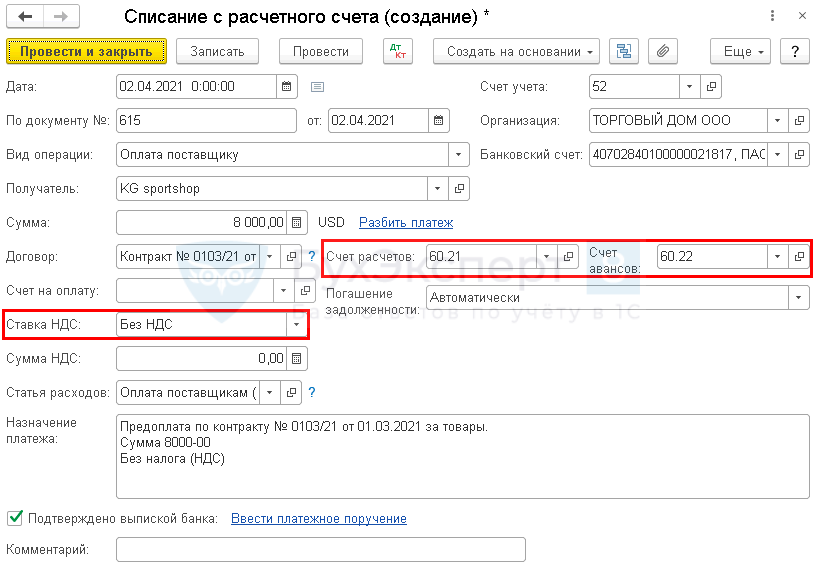

Перечисление аванса иностранному поставщику

Перечисление аванса иностранному поставщику отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк — Банковские выписки –кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по примеру.

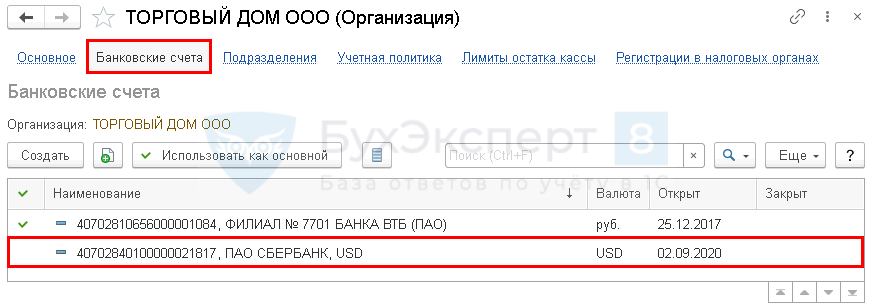

Предварительно должен быть заполнен справочник Банковские счета и туда внесена информация о валютном счете Организации, с которого производится оплата поставщику.

- Получатель — иностранный поставщик товаров из ЕАЭС;

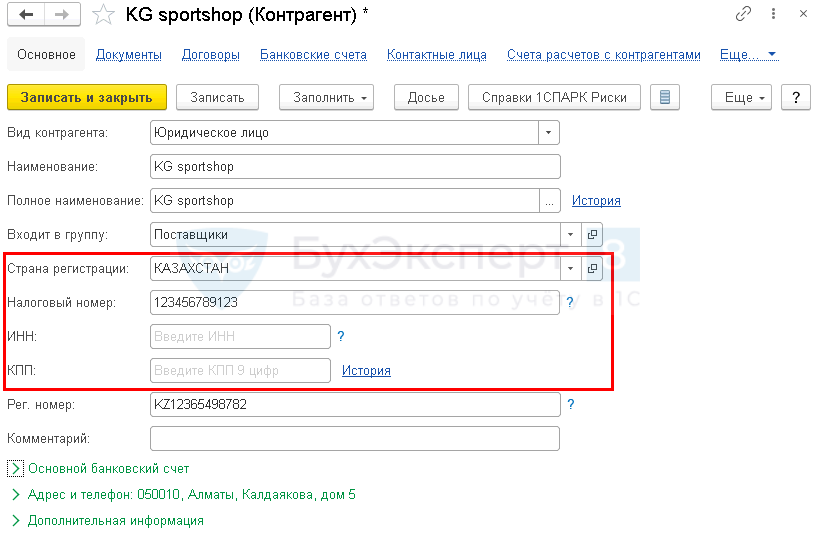

При вводе в справочник Контрагенты поставщика из Евразийского экономического союза необходимо указать следующие данные:

- Страна регистрации;

- Налоговый номер;

- Рег.номер.

Поле ИНН заполняется только для иностранной компании, которая встала на налоговый учет в РФ.

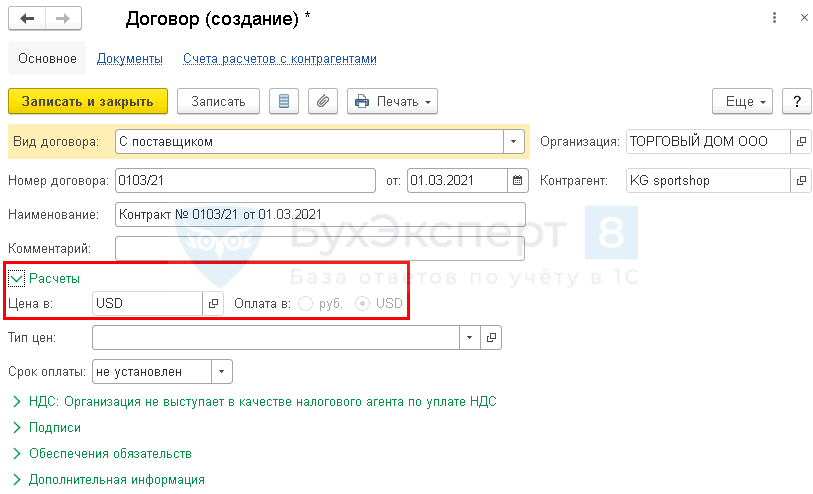

Договор с поставщиком в валюте должен быть заполнен следующим образом:

- Вид договора – С Поставщиком;

- Цена в — USD, валюта, в которой заключен договор;

- Оплата в — переключатель USD, валюта платежа.

В результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются счета расчетов с поставщиком в поле:

- Счет расчетов — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»;

- Счет авансов — 60.22 «Расчеты по авансам выданным (в валюте)».

Так как оплата поставщику производится в валюте, то в документе указываются:

- Банковский счет – валютный банковский счет в USD, с которого производится оплата поставщику;

- Счет учета – 52 «Валютные счета», устанавливается автоматически при выборе валютного банковского счета;

- Сумма – сумма оплаты в валюте согласно выписке банка;

- Ставка НДС – Без НДС.

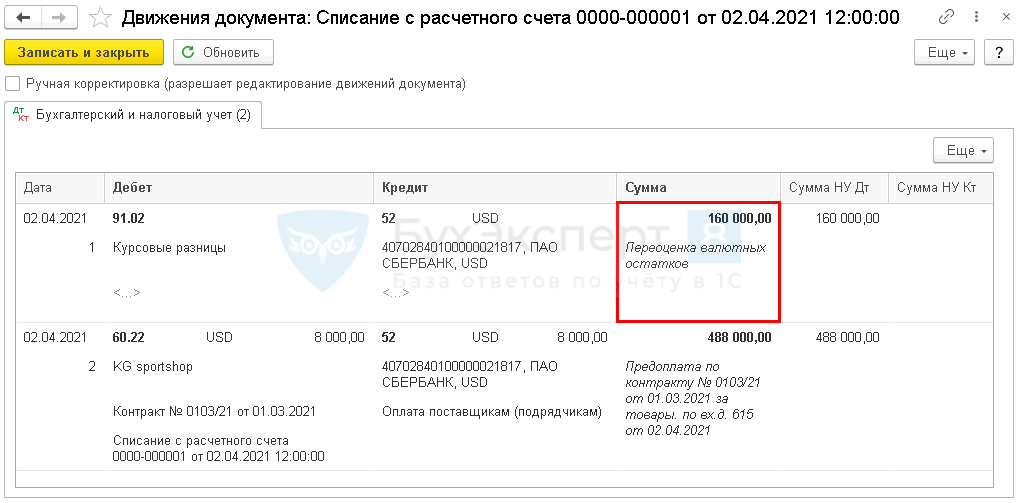

Проводки по документу

Документ заполняется в валюте, т.к. договор заключен в USD и оплата производится в USD.

В проводках суммы отражены и в рублях, и в валюте.Это связано с тем, что учет в РФ ведется в рублях. Стоимость активов или обязательств в иностранной валюте подлежит пересчету в рубли (п. 4 ПБУ 3/2006).

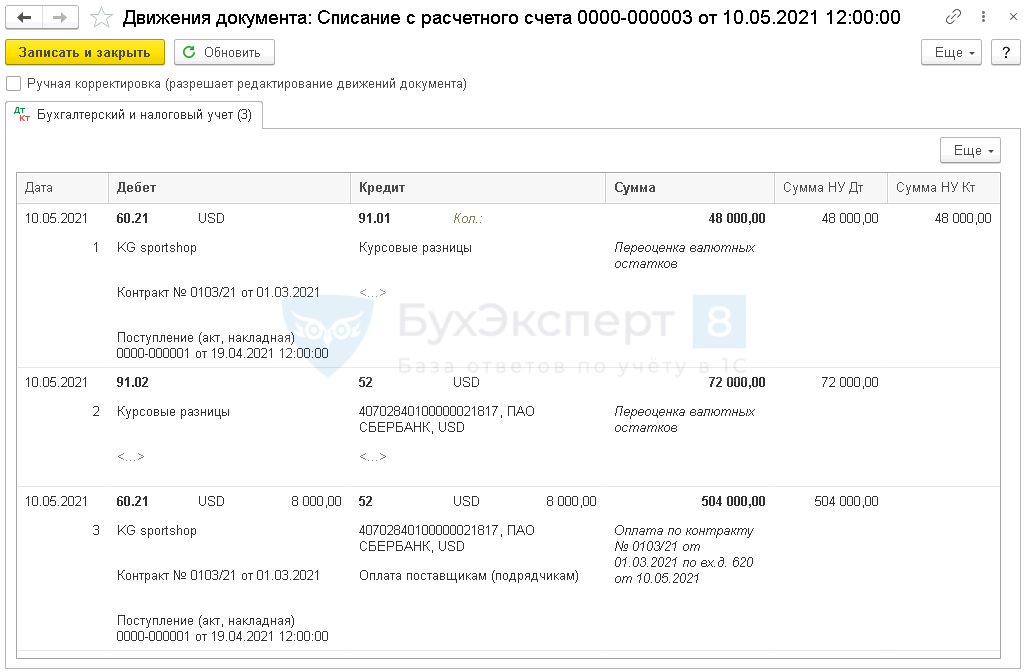

Документ формирует проводки:

- Дт 91.02 Кт 52 – отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете.

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

Дата Наименование Сумма, USD Курс ЦБ (USD) Сумма (руб.) 31 марта Остаток на счете 20 000 69 1 380 000 02 апреля Переоценка на момент оплаты 20 000 61 1 220 000 02 апреля Курсовая разница -160 000

- Дт 60.22 Кт 52 – аванс, выданный иностранному поставщику.

Авансы полученные и выданные в валюте в дальнейшем не переоцениваются в БУ и в НУ. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, п. 5, 1 ст. 265 НК РФ).

Декларация по налогу на прибыль

В декларации по налогу на прибыль отрицательная курсовая разница отражается в составе внереализационных расходов: PDF

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Приобретение товаров у иностранного поставщика

Товары учитываются на счете 41.01 «Товары на складах» по фактической себестоимости их приобретения или учетным ценам (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

Приобретение товаров отражается документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Поступление (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

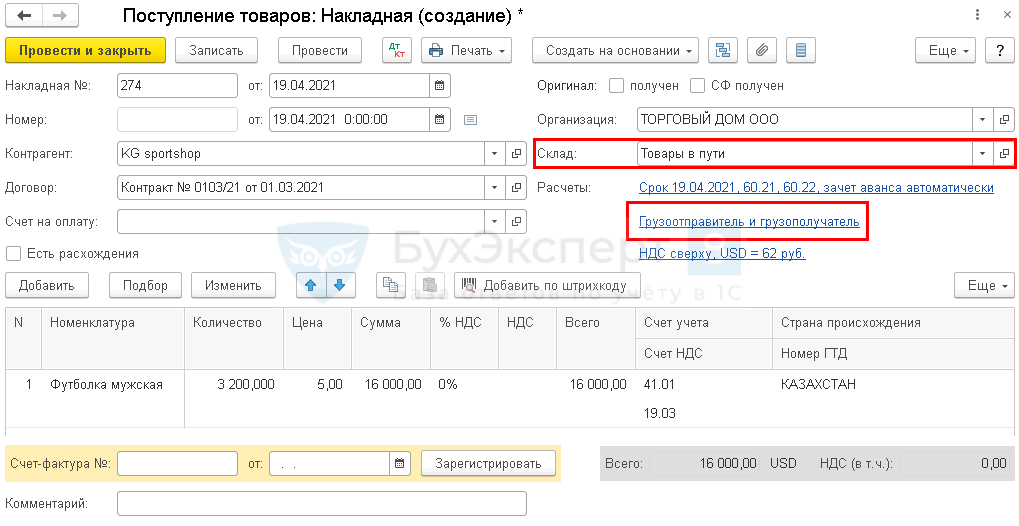

Шапка документа

- Накладная № от — номер и дата первичного документа от контрагента, например, № и дата инвойса;

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата, на которую товары принимаются к учету (дата перехода права собственности);

- Контрагент — иностранный поставщик товаров из ЕАЭС;

- Склад — Товары в пути.

По условиям примера право собственности на товары переходит в момент их отгрузки со склада поставщика. Поэтому, в нашем примере товары принимаются к учету на дату отгрузки их со склада поставщика в Казахстане. В этот момент Организация уже должна отразить в учете обязательство перед поставщиком по оплате за товары и факт владения товарами (п. 26 ПБУ 5/01, п. 3 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ, п. 10 ст. 272 НК РФ).

Физически товары на склад еще не поступили, поэтому рекомендуется использовать виртуальный склад, например, Товары в пути.

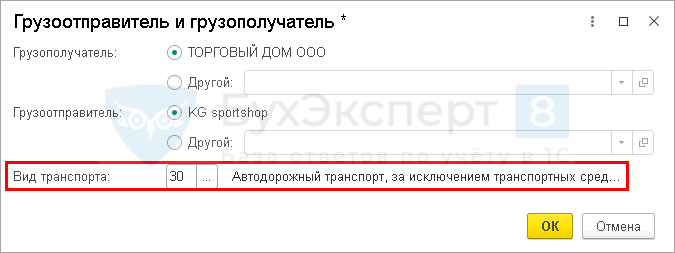

Ссылка Грузоотправитель и Грузополучатель заполняется на основании транспортного документа.

БухЭксперт8 советует заполнять эту ссылку, т.к. эта информация понадобится для корректного заполнения документа Заявление о ввозе товаров.

- Грузополучатель – получатель груза. Автоматически заполняется покупатель — наша Организация из поля Организация. По флажку Другой можно выбрать иного грузополучателя. Например, при транзитной торговле;

- Грузоотправитель –отправитель груза. По умолчанию подставляется продавец товаров из поля Контрагент. Если грузоотправитель не совпадает с продавцом, то следует переключить флажок на позицию Другой и выбрать отправителя из справочника Контрагенты;

- Вид транспорта – аналитика выбирается из выпадающего списка. В нашем примере код 30 «Автодорожный транспорт».

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Поступление (акт, накладная).

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату перехода права собственности на них, но курс так же зависит от порядка оплаты – см. также Проводки по документу.

В нашем примере осуществляется частичная предоплата и постоплата. При такой смешанной форме оплаты товары приходуются по суммированной стоимости:

- оплаченная часть оценивается по курсу на дату предоплаты (абз. 2 п. 9 ПБУ 3/2006);

- неоплаченная часть оценивается по курсу на дату принятия товаров к учету (п. 5 ПБУ 3/2006).

Табличная часть документа

В табличной части заполняется информация о приобретаемых товарах (номенклатура, количество, цена, сумма и т.д.):

- Номенклатура – приобретаемые товары, выбираются из справочника Номенклатура.

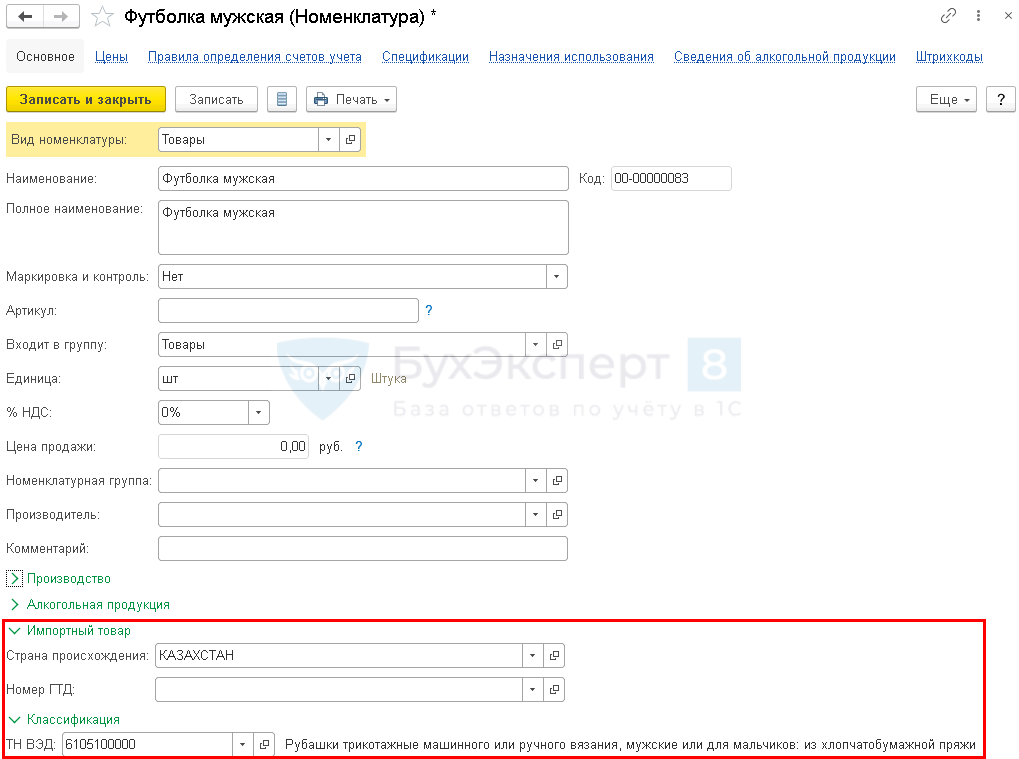

По импортным товарам, ввозимым из стран ЕАЭС, в карточке номенклатуры обязательно надо заполнить поля:

- Страна происхождения;

- ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54.

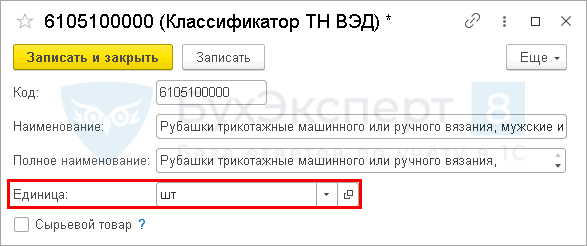

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Это важно для заполнения отчета Постановлением Правительства РФ от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

Далее, в табличной части документа Поступление (акт, накладная) указывается:

- Цена и Сумма – на основании первичных документов от поставщика;

- % НДС– 0%;

- Страна происхождения – страна происхождения товаров;

- Счет-фактура № от – не заполняется, т.к. иностранный поставщик не выставляет счет-фактуру. В этом поле регистрируется СФ, выставленный по законодательству РФ, а не иностранный СФ. Даже если поставщик из ЕАЭС дал СФ — это не российский СФ, а документ иностранного государства. СФ иностранца вносится в документе Заявление о ввозе.

Проводки по документу

Документ формирует проводки:

- Дт 60.21 Кт 60.22 — зачет аванса поставщику по курсу на дату предоплаты;

- Дт 41.01 Кт 60.21 — принятие к учету товаров, где:

- оплаченная часть оценивается по курсу на дату предоплаты из документа Списание с расчетного счета;

- неоплаченная часть — по курсу на дату принятия товаров к учету из данного документа Поступление (акт, накладная) — форма Цены в документе.

Проверка сформированной стоимости товаров:

Наименование Стоимость в USD Событие Курс Стоимость в руб. Оплаченная часть 8 000 Аванс 61 488 000 Неоплаченная часть 8 000 Принятие к учету 62 496 000 Сумма всего 16 000 984 000

Начисление НДС при ввозе товаров из ЕАЭС

Не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных из ЕАЭС товаров, импортер (п. 13, п. 19, п. 20 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров…, приложение N 18 к Договору о ЕАЭС от 24.04.2014 (далее Протокол ЕАЭС)).

- самостоятельно исчисляет НДС и уплачивает его в ИФНС;

- оформляет Заявление о ввозе товаров для определения суммы НДС. Оно входит в пакет подтверждающих документов и сдается одновременно с декларацией о косвенных налогах в ИФНС.

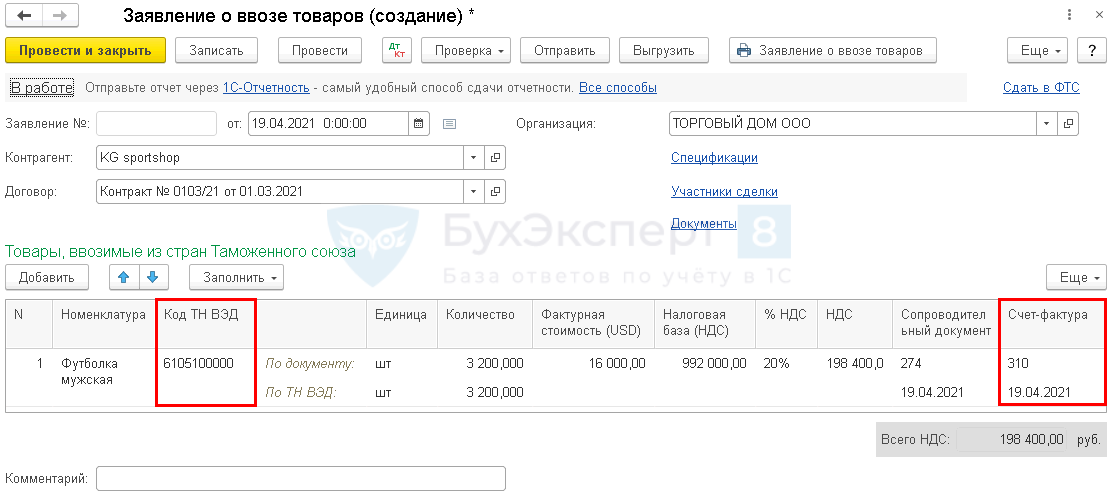

Начисление НДС при импорте товаров из ЕАЭС осуществляется с помощью документа Заявление о ввозе товаров в разделе Покупки — Заявление о ввозе товаров. Данный документ можно ввести на основании документа Поступление (акт, накладная) по кнопке Создать на основании, выбрав Заявление о ввозе товаров.

Рассмотрим особенности заполнения документа Заявление о ввозе товаров по примеру.

Табличная часть документа

В табличной части документа заполняется информация о товарах на основании документа Поступление (акт, накладная) и первичных документов:

- Номенклатура — наименование импортируемых товаров;

- Код ТН ВЭД – код согласно классификации единой товарной номенклатуры внешнеэкономической деятельности (Решение Совета Евразийской экономической комиссии от 16.07.2012 N54);

- Единица – отдельно указывается единица измерения:

- По документу – единица, принятая для учета товаров в Организации;

- По ТН ВЭД – единица, установленная в классификаторе ТН ВЭД для конкретного кода (группы) товарной номенклатуры.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД.

Для некоторых позиций единица измерения в классификаторе ТН ВЭД не установлена и в колонке Единица По ТН ВЭД должен стоять прочерк, при этом единица измерения для учета товаров По документу будет заполнена.

Единица По ТН ВЭД используется для заполнения Постановлением Правительства РФ от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

- Счет-фактура — данные СФ от иностранца или другого входящего документа от поставщика, подтверждающего стоимость импортированных товаров, заполняются вручную.

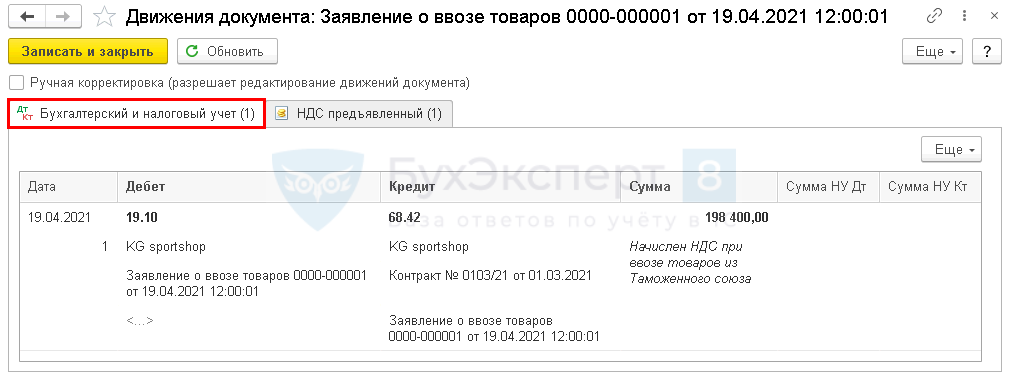

Проводки по документу

Документ формирует проводку:

- Дт 19.10 Кт 68.42 – начислен НДС при ввозе товаров из ЕАЭС.

Счета 19.10 и 68.42 используются для отражения операций по НДС только при импорте товаров из ЕАЭС:

- на счете 19.10 «НДС, уплачиваемый при импорте из Таможенного союза» отражаются суммы начисленного НДС по товарам, ввезенным на территорию РФ из ЕАЭС (ранее Таможенный союз);

- на счете 68.42 «НДС при импорте товаров из Таможенного союза» учитываются суммы НДС, начисленного и уплаченного при ввозе товаров из ЕАЭС.

Проверка расчета суммы НДС при импорте товаров из ЕАЭС:

Договорная стоимость, USD Курс ЦБ (USD)

на дату принятия товаров на учетНалоговая база НДС, руб. Ставка НДС НДС при ввозе из ЕАЭС, руб. 16 000 62 992 000 20% 198 400 Налоговая база по НДС определяется на дату принятия на учет товаров исходя из стоимости, указанной в договоре.

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату принятия товаров к учету (п. 14 Протокола ЕАЭС, п. 3 ст. 153 НК РФ, Письмо Минфина РФ от 25.07.2016 N 03-07-13/1/43356), курс на дату аванса не учитывается.

В нашем примере был перечислен аванс поставщику, стоимость товаров в БУ и НУ в рублях не совпадает с налоговой базой по НДС, потому что курс USD разный на дату:

- перечисления аванса — 61 руб.;

- принятия товаров на учет в момент перехода права собственности — 62 руб.

См. также Шаг. 2. Приобретение товаров у иностранного поставщика

Документальное оформление

Заявление о ввозе товаров предоставляется в ИФНС (пп. 1 п. 20 Протокола ЕАЭС):

- в электронном виде с электронно-цифровой подписью;

или - в четырех экземплярах в бумажном виде, если электронно-цифровая подпись отсутствует.

Бланк заявления можно распечатать по кнопке Заявление о ввозе товаров. PDF

По кнопке Выгрузить можно сохранить документ в электронном виде в формате xml.

Заявление о ввозе товаров проверяется ИНФС в течение 10 дней. На нем проставляется регистрационный номер.

Заявление подтверждает уплату НДС в бюджет и входит в пакет документов для подтверждения налогового вычета НДС при импорте товаров из стран ЕАЭС.

ИФНС возвращает импортеру Заявление о ввозе товаров с отметкой об уплате НДС:

- в электронном виде

или- три экземпляра на бумажном носителе.

Продавцу товаров из ЕАЭС надо вернуть Заявление о ввозе товаров с отметкой ИФНС (п. 6 Правил заполнения Заявления утв. Протоколом об обмене информацией ЕАЭС от 11.12.2009):

- один экземпляр в электронном виде

или- два экземпляра на бумажном носителе.

Поступление товаров на склад

В нашем примере право собственности на товары перешло к покупателю в момент их отгрузки со склада поставщика. В результате товары приняты к учету с помощью документа Поступление (акт, накладная) на виртуальный склад Товары в пути.

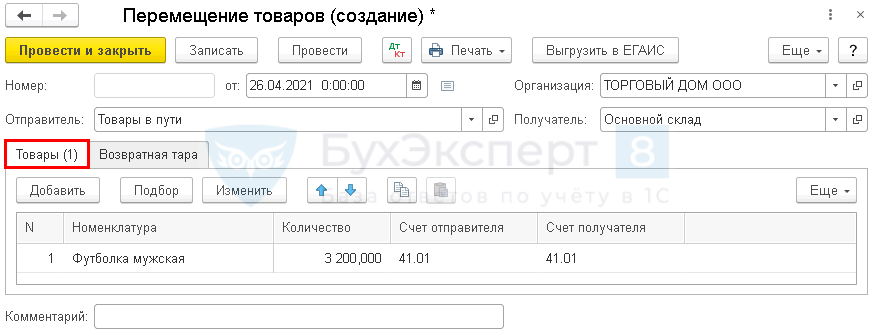

В момент фактического поступления товаров на склад оформляется документ Перемещение товаров в разделе Склад — Перемещение товаров.

Также данный документ можно создать на основании документа Поступление (акт, накладная) по кнопке Создать на основании выбрав Перемещение товаров.

Рассмотрим особенности заполнения документа Перемещение товаров по примеру.

Шапка документа

- от — дата фактического поступления товаров на склад;

- Отправитель — виртуальный склад, с которого «перемещаются» товары. В нашем примере такой склад называется Товары в пути;

- Получатель — склад, на который поступают товары, например, Основной.

Табличная часть документа

Вкладка Товары — указывается информация о поступивших товарах:

- Номенклатура – наименование товара;

- Количество – количество товаров, поступивших на склад;

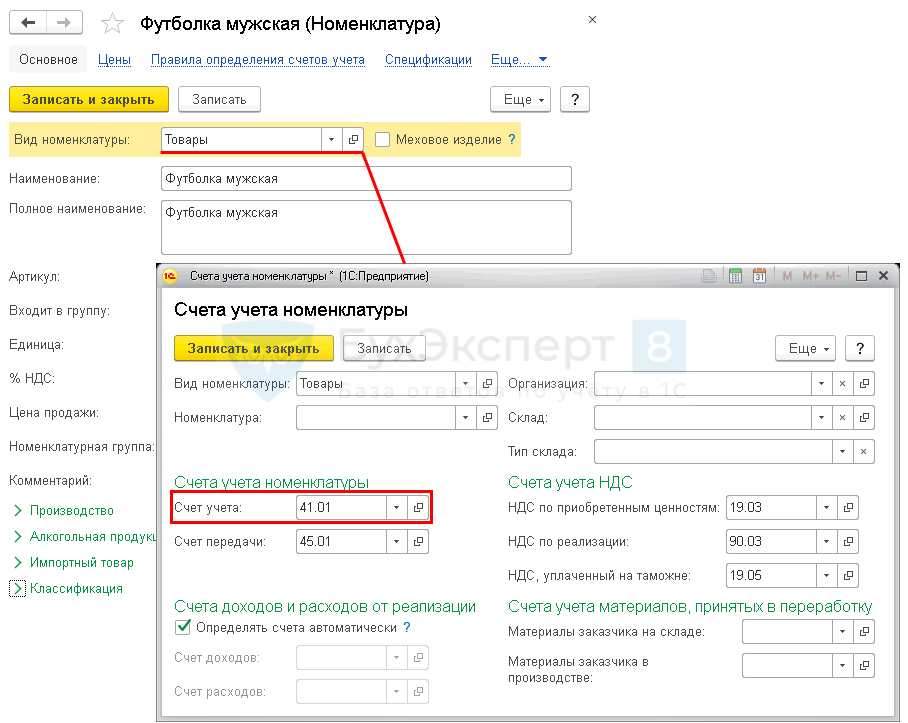

- Счет отправителя и Счет получателя – счета учета товаров по определенным складам. В нашем примере счет учета на складах одинаковый — 41.01 «Товары на складах».

Счета учета в документе будут заполняться автоматически на основании сведений из регистра Счета учета номенклатуры, установленных для вводимой номенклатуры. В нашем примере указанные счета учета определены в регистре для Вида номенклатуры Товары, и не отличаются в зависимости от склада хранения – поле Склад в регистре не заполнено.

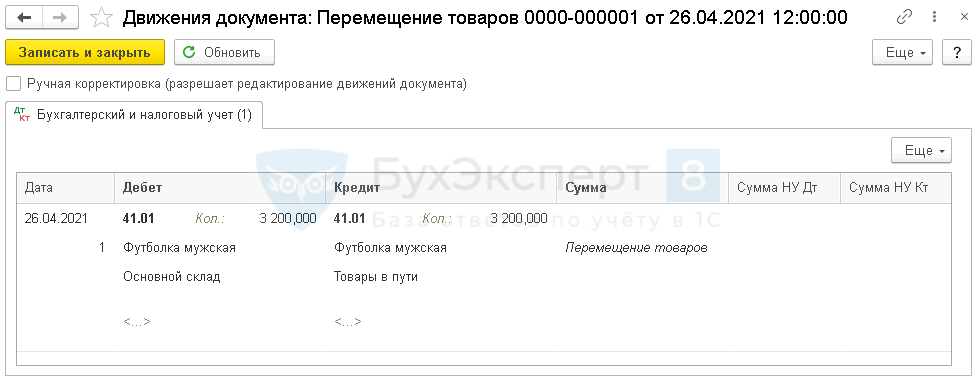

Проводки по документу

Документ формирует проводку:

- Дт 41.01 Кт 41.01 – фактическое поступление товаров на склад организации. В нашем примере только в количественном выражении.

PDF

Если ведется только количественный учет по складам, то сумма в проводках не отображается.

См. также Настройки параметров учета

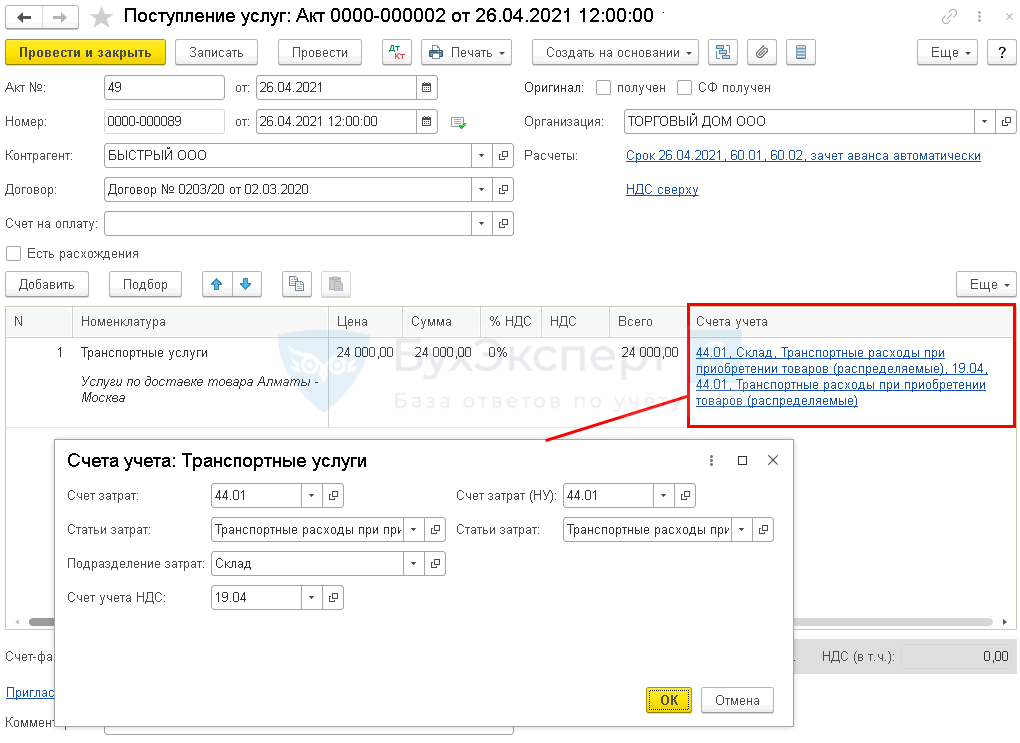

Отражение в учете услуг по доставке товаров

Способ отражения дополнительных транспортно-заготовительных расходов (ТЗР) устанавливается организацией самостоятельно.

Возможны следующие варианты учета (п. 83 Приказ Минфина РФ от 28.12.2001 N 119н, ст. 320 НК РФ):

- ТЗР включаются в стоимость товаров, путем распределения суммы затрат на каждую единицу;

- ТЗР учитываются на отдельном счете затрат.

Выбранный способ необходимо закрепить в учетной политике.

Транспортные затраты, не включенные в стоимость товаров, учитываются по счету 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

В нашем примере согласно учетной политики Организации ТЗР учитываются в составе издержек обращения на отдельном счете затрат 44.01, поэтому приобретение услуг отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Поступление (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

Шапка документа

- Акт № от — номер и дата первичного документа от перевозчика;

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата фактического оказания услуг по доставке товаров.

Табличная часть документа

В табличной части заполняется информация о приобретаемой услуге, ее стоимость:

- Номенклатура — информация об услуге, в верхней части кратко общее название услуги из справочника Номенклатура и в нижней расшифровка по конкретной перевозке;

- % НДС – 0%;

- Счета учета– 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»;

- Статья затрат – Транспортные расходы при приобретении (распределяемые).

Для статьи ТЗР в справочнике Статьи затрат в поле Вид расхода выберите значение Транспортные расходы. Тогда затраты на доставку будут распределяться автоматически в конце месяца пропорционально остатку товаров на складе при процедуре Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 60.01 – учет затрат на услуги по доставке.

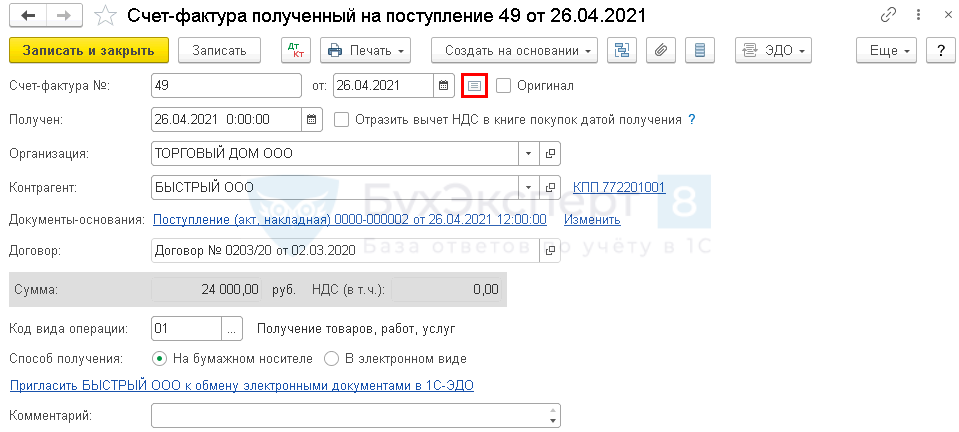

Регистрация СФ перевозчика (НДС 0%)

Для регистрации входящего счета-фактуры (далее СФ) укажите его номер и дату внизу формы документа Поступление (акт, накладная) и нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными из документа Поступление (акт, накладная).

- Код вида операции — «01» Получение товаров, работ, услуг».

Счет-фактура полученный со ставкой НДС 0% не отражается в книге покупок. Поэтому такой документ можно зарегистрировать в 1С, но не проводить. В этом случае он не будет попадать в документ Формирование записей книги покупок и в Книгу покупок.

Представление Декларации по косвенным налогам за апрель в ИФНС

При ввозе товаров с территории ЕАЭС импортеры обязаны сдать в ИФНС налоговую декларацию по косвенным налогам (НДС, акцизам).

Срок представления декларации и уплаты налога — не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 19 Протокола ЕАЭС).

Организации и ИП, применяющие специальные налоговые режимы (УСН, ЕНВД, ЕСХН), не освобождены от уплаты в бюджет НДС (акциза) при импорте из ЕАЭС и сдачи декларации по косвенным налогам (п. 3 ст. 145 НК РФ, п. 13 Протокола ЕАЭС).

Отчетный период по НДС при импорте из ЕАЭС — месяц, а не квартал, как по НДС на внутреннем рынке.

Декларация по косвенным налогам сдается ежемесячно до 20-го числа!

Декларация по косвенным налогам

В налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств-членов ЕАЭС уплаченная сумма НДС отражается в:

- Разделе 1 стр. 031 «Сумма налога, исчисленная к уплате в бюджет в отношении приобретенных товаров в рублях».

PDF

В обычной декларации по НДС (КНД 1151001) сумма НДС, начисленная при импорте из ЕАЭС не отражается.

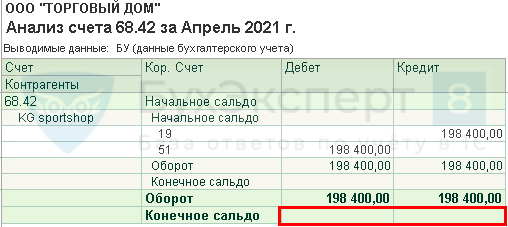

Уплата НДС в бюджет

Уплата НДС в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки -кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по примеру.

Документ необходимо заполнить следующим образом:

- Вид операции – Уплата налога;

- Налог — НДС на товары ввозимые на территорию РФ;

- Вид обязательств — Налог;

- ссылка Отражение в бухгалтерском учете:

- Счет дебета— 68.42 «НДС при импорте товаров из Таможенного союза»;

- Контрагенты — поставщик из ЕАЭС, у которого приобретен товар;

- Договоры — основание для расчетов с поставщиком из ЕАЭС. Вид договора С поставщиком.

- Счета-фактуры полученные — Заявление о ввозе товара, к которому относится уплата налога. Выбирается из списка Заявления о ввозе товаров из Таможенного союза.

См. также Уплата НДС при импорте из стран ЕАЭС

Проводки по документу

Документ формирует проводку:

- Дт 68.42 Кт 51 – уплата НДС в бюджет.

Проверка расчетов с бюджетом по НДС при импорте товаров из ЕАЭС.

Сальдо по счету 68.42 на конец период нулевое. Значит начисленный НДС уплачен в бюджет в полном объеме.

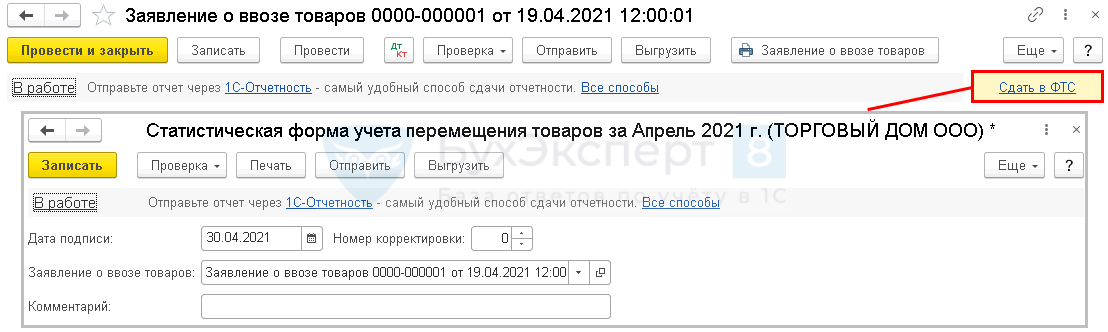

Представление статистического отчета в ФТС в эл.виде

При импорте из ЕАЭС Организация обязана представить в ФТС (Федеральная таможенная служба) Статистическую форму учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891).

Отчет можно создать на основании документа Заявление о ввозе по кнопке Создать на основании выбрав Статистическая форму учета перемещения товаров или нажав на ссылку Статформа в ФТС.

Отчет будет заполнен автоматически. PDF

Статистическая форма представляется в таможенные органы не позднее 10-го рабочего дня месяца, следующего за месяцем, в котором произведена отгрузка (получение) товаров.

Форму можно выгрузить из 1С и отправить из личного кабинета на портале ФТС.

За непредставление или несвоевременное представление статформы учета перемещения товаров в ФТС взимается штраф (ст. 19.7.13 КоАП РФ):

- на должностных лиц – от 10 000 руб. до 15 000 руб.;

- на юридических лиц – от 20 000 руб. до 50 000 руб.

Подробнее Утверждены новые правила ведения статистики торговли со странами ЕАЭС

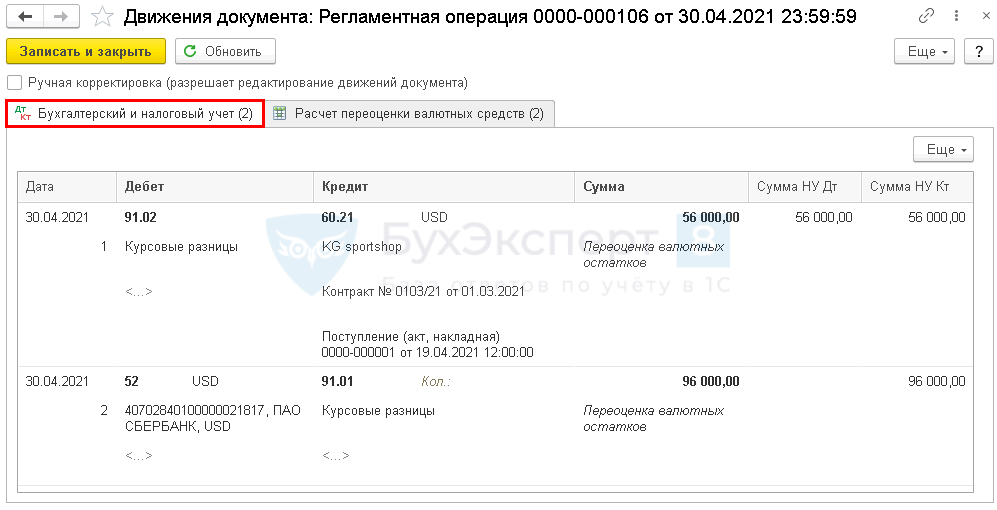

Переоценка валютных остатков

Переоценка валютных ценностей на конец месяца осуществляется автоматически при закрытии месяца операцией Переоценка валютных средств в разделе Операции — Закрытие месяца.

Ссылка Переоценка валютных средств появляется автоматически в форме Закрытие месяца при наличии сальдо по счетам к переоценке.

Проводки по документу

Документ формирует проводки:

- Дт 52 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете.

Проверка расчета курсовых разниц при переоценке валюты на валютном счете:

Дата Наименование Сумма, USD Курс ЦБ(USD) Сумма (руб.) 02 апреля Остаток на счете 12 000 61 732 000 30 апреля Переоценка на момент оплаты 12 000 69 828 000 30 апреля Курсовая разница 96 000

- Дт 91.02 Кт 60.21 — отрицательная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте.

Проверка расчета курсовых разниц при переоценке кредиторской задолженности:

Дата Наименование Сумма, USD Курс ЦБ(USD) Сумма обязательств(руб.) 19 апреля До переоценки 8 000 62 496 000 30 апреля После переоценки 8 000 69 552 000 30 апреля Курсовая разница -56 000

Декларация по налогу на прибыль

В декларации по налогу на прибыль положительная курсовая разница отражается в составе внереализационных доходов: PDF

- Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

Отрицательная курсовая разница отражается в составе внереализационных расходов: PDF

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Перечисление оплаты иностранному поставщику

В нашем примере в момент принятия на учет товаров образовалась кредиторская задолженность перед иностранным поставщиком по Кт 60.21, рассчитанная по курсу на дату принятия товаров на учет.

В момент перечисления постоплаты по договору в валюте происходит переоценка кредиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ).

В результате этого возникают курсовые разницы.

Погашение задолженности поставщику оформляется документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банковские выписки — кнопка Списание. Данный документ можно создать на основании документа Поступление (акт, накладная) по кнопке Создать на основании, выбрав Списание с расчетного счета.

Документ Списание с расчетного счета заполняется по такому же алгоритму, как и при перечислении аванса иностранному поставщику. Шаг 1. Перечисление аванса иностранному поставщику

Проводки по документу

Документ формирует проводки:

- Дт 91.02 Кт 52 — отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете;

Проверка расчета курсовых разниц при переоценке валюты на валютном счете

Дата Наименование Сумма, USD Курс ЦБ (USD) Сумма (руб.) 30 апреля Остаток на счете 12 000 69 828 000 10 мая Переоценка на момент оплаты 12 000 63 756 000 10 мая Курсовая разница -72 000

- Дт 60.21 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте;

Проверка расчета курсовых разниц при переоценке кредиторской задолженности:

Дата Наименование Сумма, USD Курс ЦБ(USD) Сумма обязательств(руб.) 30 апреля Неоплаченная сумма 8 000 69 552 000 10 мая Сумма оплаты 8 000 63 504 000 10 мая Курсовая разница 48 000

- Дт 60.21 Кт 52 – погашение задолженности перед поставщиком по курсу на дату оплаты.

Декларация по налогу на прибыль

В декларации по налогу на прибыль отрицательная курсовая разница отражается в составе внереализационных расходов: PDF

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы».

Положительная курсовая разница отражается в составе внереализационных доходов: PDF

- Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

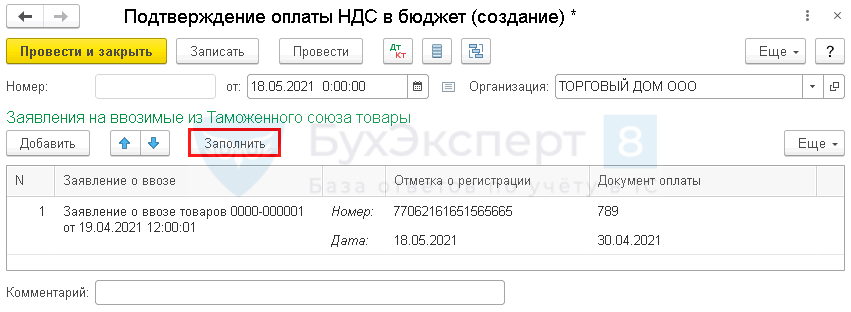

Подтверждение оплаты НДС в бюджет

Факт получения отметки ИФНС об уплате НДС в Заявлении о ввозе товаров оформляется в 1С документом Подтверждение оплаты НДС в бюджет в разделе Операции — Регламентные операции НДС — кнопка Создать.

По кнопке Заполнить автоматически будут внесены данные в табличную часть:

- Заявление о ввозе – заявление о ввозе товаров, по которому получена отметка ИФНС об уплате налога;

- Документ оплаты – номер и дата платежного поручения на уплату НДС в бюджет.

В графе Отметка о регистрации в ручном режиме указывается:

- регистрационный номер Заявления о ввозе товаров, присвоенный ИФНС (16 знаков);

- дата регистрации Заявления о ввозе товаров в ИФНС.

В графе 3 «Номер и дата счета-фактуры продавца» книги покупок указывается регистрационный номер Заявления о ввозе товаров, проставленный ИФНС (пп. е п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137, Письмо ФНС РФ от 21.03.2016 N ЕД-4-15/4611@).

Документ не формирует проводки по БУ и НУ, только записи в регистры НДС.

Принятие НДС к вычету по товарам, ввезенным из ЕАЭС

НДС по товарам, ввезенным из ЕАЭС, принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- товары приняты к учету (п. 1 ст. 172 НК РФ);

- товары должны использоваться в деятельности, облагаемой НДС;

- в наличии подтверждение оплаты НДС в виде Заявления о ввозе товаров с отметкой об этом налогового органа.

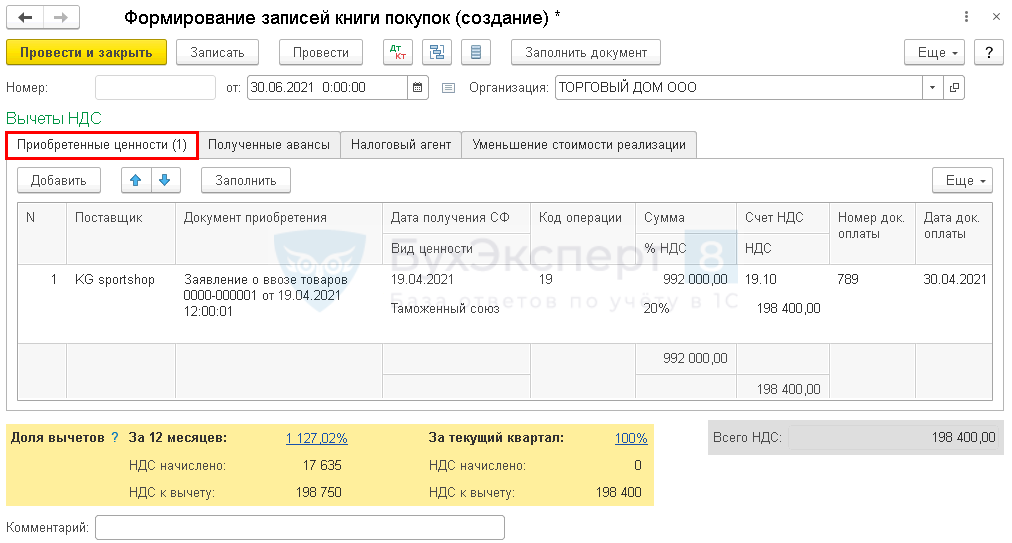

Принятие НДС к вычету оформляется документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС — кнопка Создать.

На вкладке Приобретенные ценности по кнопке Заполнить автоматически заполняются данные по вычету НДС, уплаченного при импорте товаров из ЕАЭС.

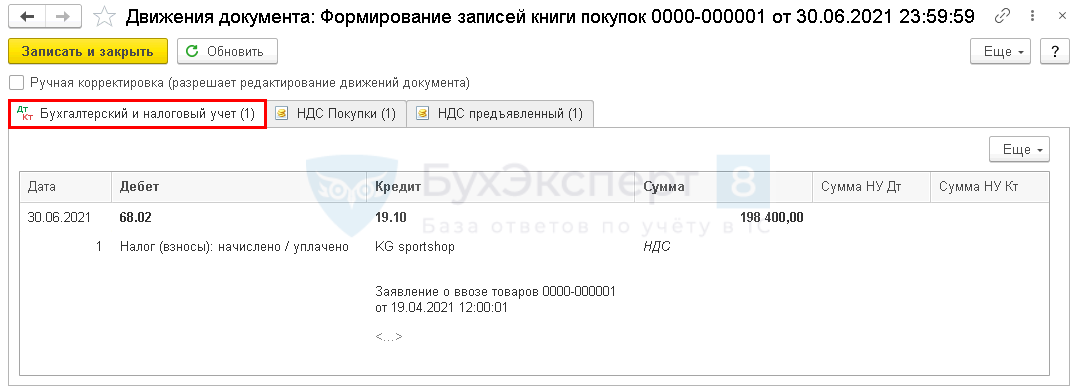

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.10 – НДС, уплаченный при импорте товаров из ЕАЭС, принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – Книга покупок. PDF

В графе 15 книги покупок отражается налоговая база по НДС — графа 15 Заявления о ввозе товаров и уплате косвенных налогов (пп. т п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

До 01.10.2017 ФНС предлагала отражать в этой графе сумму граф 15 и 20 из Заявления о ввозе товаров, т.е. налоговую базу по НДС плюс сумму НДС.

Декларация по НДС

В декларации по НДС сумма НДС, принятого к вычету отражается:

В Разделе 3 стр. 160 «Сумма налога,… при ввозе товаров ЕАЭС»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- регистрационный номер заявления о ввозе товаров, присвоенный ИНФС, код вида операции «19» Ввоз товаров на территорию РФ из ЕврАзЭС».

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней

бесплатно

Отчеты при импорте из стран ЕАЭС

Так как у стран, входящих в состав ЕАЭС, единое таможенное пространство, то при импорте с их территории таможенную декларацию сдавать не нужно. Но перед таможней отчитаться все же придется — подать статистическую форму учета перемещения товаров.

Форма и порядок заполнения отчета утверждены постановлением Правительства от 19.06.2020 № 891.

Отчет предоставляется в электронном формате, подписанный УКЭП. Предварительно импортеру нужно зарегистрироваться в качестве участника ВЭД в специальной информационной системе.

Отчитаться за импортный товар, полученный в текущем месяце, необходимо не позднее 10 рабочих дней следующего календарного месяца.

Неисполнение данной обязанности или представление отчета с ошибками может привести к штрафам в соответствии со ст. 19.7.13 КоАП.

Сдать электронный отчет можно с помощью специального сервиса сдачи отчетности, например, СБИС от Бизнес Легко. Это облачная программа, которая помогает подготовить и сдать в контролирующие органы отчетность через интернет. Кроме того, СБИС подскажет, что, куда и когда сдавать — так вы не пропустите важные отчетные даты.

Подключиться к сервису

Электронная отчетность через Интернет во все госорганы

Помогаем предпринимателям подготавливать и сдавать отчетность через интернет во все государственные органы

Вместе со СБИС отправка отчетности в налоговую в электронном виде станет привычным делом без мучительных хлопот

Исчисление НДС при импорте из ЕАЭС

При импорте из государств ЕАЭС в Россию, импортер должен уплатить НДС в соответствии с договором о ЕАЭС. То есть платят налог все, в том числе и освобожденные от уплаты НДС по ст. 145 НК. Налог уплачивается до 20 числа месяца, следующего за регистрацией ввозимых товаров.

Тут важно отметить, что НДС уплачивается через ЕНС, но срок его уплаты остается прежним.

Декларацию по косвенным налогам необходимо предоставить в этот же срок. Уведомление подавать не требуется, налоговые органы возьмут нужные данные в декларации.

Способ сдачи декларации по НДС (импорт из ЕАЭС) зависит от среднесписочной численности работников в предыдущем календарном году:

-

Если численность штата компании не превышает 100 человек, то отчитаться можно на бумаге.

-

Если количество сотрудников превышает эту величину, то подать декларацию можно только в электронном виде.

Для того чтобы подать декларацию в срок и без ошибок, воспользуйтесь специальным сервисом сдачи отчетности СБИС от Бизнес Легко. Система следит, чтобы цифры сходились не только в одном документе, но и между разными отчетами так, как этого требует налоговая. В систему уже заложены все контрольные соотношения, по которым отчеты проверяют сами госорганы.

Подключиться к сервису

К декларации нужно приложить документы:

-

заявление о ввозе товаров и уплате косвенных налогов в бумажном или в электронном виде, подписанное электронной подписью;

-

выписку из банка, подтверждающую уплату НДС;

-

товаросопроводительные документы;

-

счета-фактуры;

-

договоры, контракты.

Можно вместо оригиналов предоставить копии всех документов, кроме заявления о ввозе товаров и уплате косвенных налогов.

Однако из общих правил есть исключения:

-

Например, импорт ряда товаров, перечисленных в статье 150 НК, в том числе и из стран ЕАЭС, не облагается налогом.

-

Если перемещение товаров происходит в рамках одного юридического лица, то обязанность начисления и уплаты «ввозного» НДС не возникает.

Речь идет о ситуации, когда товар ввозится в РФ из филиала, расположенного на территории страны ЕАЭС. Это подтверждает Минфин в письме от 30.11.2020 № 03-07-14/104263.

Вычет «импортного» НДС

Если налогоплательщик не освобожден от уплаты НДС, то налог, уплаченный при импорте из ЕАЭС, можно принять к вычету (п. 26 приложения № 18 к договору о ЕАЭС, п. 2 ст. 171 НК).

Согласно ст. 171 и 172 НК вычет «ввозного» НДС возможен после принятия товаров к учету и при наличии документов, подтверждающих фактическую уплату налога при ввозе товаров. Дополнительных требований для принятия НДС к вычету в НК нет.

В то же время, при ввозе товаров из стран ЕАЭС налогоплательщик в книге покупок указывает номер и дату заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС и платежного поручения, подтверждающего уплату налога.

Таким образом, сложности возникают, если «ввозной» налог уплачен в одном квартале, а отметка налоговиков на заявлении приходится на другой квартал. Например, налог уплатили в июне, а отметка налоговиками проставлена в июле, применить вычет во втором квартале не получится.

Момент возникновения у налогоплательщика права на вычет по НДС трактуется неоднозначно:

-

с момента уплаты «ввозного» НДС и принятия на учет товаров;

-

или имеется также дополнительное условие — наличие у организации заявления с отметкой налогового органа об уплате налога.

Учитывая, что судебная практика, в том числе Верховный суд, не в пользу компаний, отражайте вычет «ввозного» НДС в квартале, когда инспекторы поставят соответствующую отметку в заявлении.

Суммы НДС, уплаченные при ввозе товаров в Россию из государств-членов ЕАЭС, могут быть заявлены к вычету в течение 3 лет после принятия к учету товаров. Срок исчисляется с момента принятия к учету товаров, а последний квартал для заявления вычета — тот, в котором истекает трехлетний срок.

Сдавайте электронную отчетность во все контролирующие органы с первого раза. В этом поможет специальный сервис для сдачи отчетности СБИС от Бизнес Легко. В системе собраны все бухгалтерские и налоговые отчеты, которые всегда в актуальной форме. А круглосуточная поддержка оперативно решит все возникающие вопросы.

Электронная отчетность через Интернет во все госорганы

Помогаем предпринимателям подготавливать и сдавать отчетность через интернет во все государственные органы

Вместе со СБИС отправка отчетности в налоговую в электронном виде станет привычным делом без мучительных хлопот

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968, erid: LjN8KS9ro

Аналитика таможенного законодательства и ВЭД

Пошаговая инструкция импорта: как начать импортировать товары?

21/04/2020

Несмотря на изменчивую экономическую ситуацию торговля импортными товарами остаётся финансово привлекательным бизнесом. Большинство начинающих импортёров рассматривают варианты импорта товаров из Китая в Россию, однако уже на этапе планирования работы сталкиваются с непониманием, как правильно начать импорт товаров.

Вопросов, связанных с началом импортных поставок товаров, действительно много. Юристы нашего центра специализируются на юридическом сопровождении деятельности импортёров с 2009 года и хорошо знакомы с главными проблемами, возникающими у предпринимателей на стадии начала деятельности.

Разбираемся, как начать импортную деятельность, с какими рисками и проблемами придётся столкнуться будущему импортёру и как их можно решить.

Пошаговая инструкция по импорту

Данная инструкция актуальна как для предпринимателей, планирующих импорт товаров из Китая в Россию, так и для бизнесменов, работающих с поставки внутри ЕАЭС, то есть при импорте товаров из Беларуси, Казахстана, Армении, Киргизии.

Пошаговая инструкция по импорту товаров, подготовленная нашими юристами, касается исключительно конкретных шагов по началу внешнеэкономической деятельности.

Общие вопросы, связанные с выбором товара, поиском поставщиков, согласования условий поставок, ведения переговоров и бизнес-планирования в данной инструкции рассмотрены не будут.

Рекомендуем ознакомиться: «Как стать участником ВЭД?»

Итак, как начать импортировать товары в Россию?

1. Согласование условий импортной сделки

Первым подготовительным шагом является согласование коммерческих условий поставок с поставщиком товаров.

Ориентировочными вопросами, которые необходимо согласовать импортёру со своим поставщиком, являются следующие:

- Каким требованиям должен соответствовать импортируемый товар?

- Каким образом будет производиться оплата за поставку импортируемых товаров?

- Оплата будет производиться прямым банковским платежом или аккредитивом? В какой валюте?

- Предусмотрено ли кредитование или факторинг?

- В каком размере и в какие сроки импортёр должен внести предоплату за товар?

- В какой момент происходит окончательный расчёт?

- Каковы условия поставки согласно терминам Incoterms® 2020?

- Каким видом транспорта будут осуществляться поставки?

- Какие требования предусмотрены к гарантиям качества на товар?

- Какие требования к упаковке и маркировке товара?

- Какой предусмотрен порядок урегулирования споров?

Указанный перечень вопросов не является исчерпывающим и касается только ключевых условий импортной сделки. В зависимости от обстоятельств каждой ситуации список условий может меняться, поэтому важно проговорить с поставщиком все детали работы.

2. Проверка поставщика товаров

После согласования всех ключевых коммерческих условий по импорту товара необходимо запросить у поставщика его реквизиты и дополнительные сведения для проверки его благонадёжности.

Рекомендуем также ознакомиться: «Как проверить поставщика в Китае?»

Пренебрежение проверкой контрагента может привести не только к возникновению убытков ввиду нарушения недобросовестным поставщиком своих обязательств по поставке товара, но и к административным штрафам импортёра за нарушение валютного законодательства и дополнительным расходам на урегулирование спора во внесудебном или судебном порядке.

3. Разработка контракта на импорт товаров

Удостоверившись в благонадёжности продавца и согласовав все ключевые условия по поставкам товара, необходимо перейти к основе любой внешнеторговой сделке – разработке внешнеторгового контракта.

Составление внешнеторгового контракта – ключевой и основополагающий элемент импортной сделки. Грамотно составленный импортный контракт защитит импортёра в возможных спорах с поставщиков, а также оградит от возможных претензий со стороны таможенных органов и органов валютного контроля.

Рекомендуем ознакомиться:

Как составить импортный контракт?

Внешнеторговый контракт: на что обратить внимание?

При разработке и согласовании импортного контракта есть много нюансов, которые нельзя игнорировать.

4. Открытие валютного счёта

Параллельно с подготовкой импортного договора необходимо открыть валютный счёт в банке. После заключения контракта его необходимо согласовать с валютным контролем банка и поставить на учёт. Необходимость постановки контракта на учёт и порядок взаимодействия с валютным контролем банка зависят от суммы контракта.

На данный момент установлены следующие ограничения для импортных поставок:

- Если сумма контракта составляет до 200 тыс. руб., такой договор на учёт не ставится, валютный контроль осуществляется в упрощённом порядке;

- Если сумма контракта равна или более 3 млн. руб., то такой контракт подлежит обязательной постановке на учёт и валютному контролю в общем порядке

Валютное законодательство регулярно меняется, поэтому действующие ограничения необходимо уточнять у операциониста банка или у юристов нашего центра.

5. Внесение предоплаты за товар

После открытия валютного счёта и постановки контракта на учёт в большинстве случаев следующим шагом для начала импорта товаров является оплата авансового платежа поставщику.

После внесения предоплаты или параллельно с этим этапом необходимо подготовиться к таможенному оформлению и декларированию импортируемого товара.

6. Подготовка к декларированию товаров

Если речь идёт об импорте товаров из Беларуси, Казахстана или других стран-участниц ЕАЭС, то для таких поставок действуют упрощенные правила. В частности, декларирование при импорте таких товаров является статистическим, то есть импортёру достаточно сдать статистическую отчётность при перемещении товаров внутри ЕАЭС.

Рекомендуем ознакомиться: «Что делать, если забыли сдать статистическую отчётность?»

Если речь идёт об поставках товара из стран за пределами ЕАЭС, например, импорте из Китая, то декларанту необходимо подготовиться к полноценному процессу таможенного оформления.

Этап таможенного оформления и декларирования товаров является самый сложным этапом процесса импорта товаров. Значительный объём регулирующего законодательства, огромное число нюансов процедуры и пристальное внимание со стороны контролирующих органов не позволяют начинающему импортёру полностью избежать рисков привлечения к ответственности за несоблюдение требований.

В практике наших юристов высокая доля дел связана именно с ошибками, допущенными импортёрами в начале свой деятельности. Нарушение требований таможенного и валютного законодательства при импорте товаров грозит не только серьёзными штрафами, но может привести и к полной остановке деятельности импортёра.

Рекомендуем начинающим участникам ВЭД на старте деятельности по импорту товаров не пренебрегать помощью профессиональных таможенных юристов и услугами таможенных представителей при декларировании товара.

Расходы на оплату знаний и опыта профессионалов многократно окупятся за счёт снижения рисков нарушения импортёром требований таможенного, валютного, налогового законодательства.

Помните: проблему всегда дешевле предотвратить, чем устранить её последствия.

Опытные таможенные юристы помогут сориентироваться по необходимому комплекту товаросопроводительных документов, проконсультируют по вопросам определения кода ТН ВЭД на товар и подтверждения таможенной стоимости товаров, составят грамотный импортный контракт и полностью возьмут на себя юридическое сопровождение ВЭД при импорте товаров.

7. Список документов для импорта товаров

Вне зависимости от того, самостоятельно ли будет декларироваться импортный товар или при участии таможенного представителя, импортёру необходимо подготовить примерно следующий комплект документов и сведений:

- Подробное описание товара, техническую документация на него, фотографии товара – это необходимо для определения кода ТН ВЭД на товар;

- Импортный контракт со всеми дополнительными соглашениями;

- Спецификацию к контракту ВЭД на поставку товара;

- Инвойс, его проформу при наличии;

- Прайс-лист на товар при наличии;

- Коммерческое предложение при наличии;

- Транспортные документы (коносаменты, CMR, транспортные накладные и проч.);

- Разрешительные документы на товар (при необходимости), конкретный перечень будет зависеть от специфики товара;

- Копию экспортной декларации;

- Платёжные документы на товар;

- Документы на перевозку, страхование груза и проч.

Очевидно, что в зависимости от специфики товара и условий сделки комплект документов может меняться. Перед началом импорта товаров необходимо проконсультирироваться с юристами по комплекту необходимых для ввоза товаров документов.

8. Прохождение таможенного контроля

Следующим этапом импорта товаров является прохождение таможенного контроля. При отсутствии сомнений таможни в части заявленной таможенной стоимости и правильности кода ТН ВЭД товар будет выпущен в свободное обращение, и импортёр может им распоряжаться по своему усмотрению.

Важно помнить, что срок таможенного контроля составляет 3 года.

Соответственно, даже после выпуска товаров таможня может провести проверку и в случае выявления нарушений доначислить таможенные платежи или привлечь к административной или уголовной ответственности за нарушение таможенного законодательства.

Консультации по импорту товаров

Юристы нашей компании готовы оказать любую возможную помощь начинающим импортёрам, как в форме консультаций по отдельным вопросам импорта товаров в Россию, так и комплексного юридического сопровождения, которое позволит переложить риски импорта на плечи профессиональных таможенных юристов.

Стоимость услуг наших юристов несоизмеримо ниже, чем возможные расходы, связанные с нарушением законодательства при импорте товаров.

По ряду вопросов юристы нашего центра оказывают бесплатные юридические консультации по ВЭД.

Для начинающих импортёров действуют специальные условия на абонентское юридическое сопровождение.

Импортировать товары из Казахстана проще, чем, например, из Китая. Казахстан вместе с Россией участвует в Евразийском экономическом союзе (ЕАЭС), поэтому пошлину за ввоз платить не надо.

На казахстанском рынке можно найти аналоги продукции из Европы и Азии, эксклюзивные продукты, вещи ручной работы. С казахами легко вести дела, потому что многие из них говорят на русском.

Если думаете, где закупать товар на продажу, обратите внимание на Казахстан. Рассказываем, что можно оттуда импортировать, где искать продавцов, и какие требования закона нужно выполнить.

Что привезти в Россию для продажи

Текстиль, ковры, кожаные изделия. В Казахстане выпускают текстиль и кожаные вещи отличного качества и по современным стандартам. Так, «Бал Текстиль» производит ковры из переработанного природного газа, а кожевенный завод «Turan-Skin» использует в производстве итальянское оборудование.

«Shoes Republic» — казахстанский бренд мужской кожаной обуви. Одна пара стоит примерно 20 тысяч тенге (4 200 рублей). В России обувь такого качества продают за 6–8 тысяч руб. Источник фото.

Продукты. В России хорошо известны конфеты и шоколад фабрик «Рахат», «Баян Сулу», мясные деликатесы «МПЗ Бижан», макароны «Цесна» из местной казахстанской пшеницы, чай «Жамбо», тан «Шоро». Продукты популярных марок активно раскупают, но и конкуренция здесь высокая.

Можно выйти на товарный рынок с продуктами, которые не так известны, но имеют потенциал для продажи. Например, компания «Sun Planet Kazakhstan» производит органические продукты: соки и пюре без сахара, яблочные чипсы. Учитывая тренд на натуральность и здоровое питание, на их продукцию будет спрос.

Минеральные удобрения. В Казахстане производят фосфорные и азотные удобрения — самые популярные в агропромышленный среде. Лидеры производства в этой сфере — ТОО «КазФосфат», «Агрохимическая компания ДАРКАН ДАЛА», «КазАзот».

Золотые и национальные украшения. В Казахстане есть собственные месторождения золота и серебра, поэтому ювелирная отрасль развита. Её представляют, например, АО «Казахювелир», Ювелирное предприятие «Жемчужина». Однако на рынке много подделок, поэтому продавцов украшений следует проверять особо тщательно. Как именно — читайте дальше.

Где найти продавца

Если есть возможность, съездите в Казахстан лично и посетите выставку или ярмарку. Сможете переговорить с продавцом, протестировать товар, посмотреть производство. Отслеживать актуальные выставки удобно через порталы Expomap.ru или WorldExpo.

Россияне без ВНЖ или РВП могут находиться в Казахстане не более 90 суток в течение 180 суток. Отсчёт начинается с даты пересечения границы. Для въезда нужен паспорт — внутренний или заграничный.

Если вам удобнее онлайн-формат поиска, воспользуйтесь порталами и справочниками, например:

-

Manufacturers.ru;

-

Kz.orgpage.ru;

-

Factories.kz

Чтобы начать поиск, кликните на интересующую рубрику или введите название продукции. На площадках можно почитать отзывы, которые оставили российские бизнесмены о казахстанских продавцах.

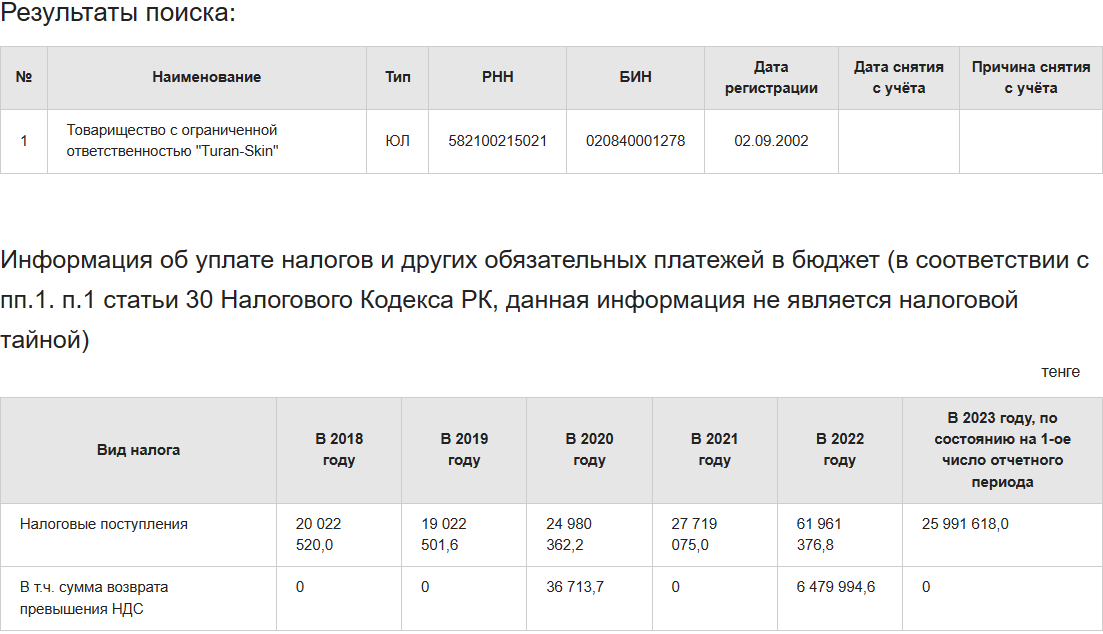

Одних отзывов для оценки надёжности мало. Вот как ещё можно проверить продавца:

С помощью сайта Министерства Финансов Казахстана. Поиск на сайте можно запустить по БИН (аналогу ИНН) или названию фирмы.

Вы узнаете, когда предприятие было зарегистрировано, не снялось ли оно с учёта, отчисляет ли налоги в бюджет.

Через сервис «Statsnet». Начните поиск по названию организации, БИН, ФИО руководителя или телефону. Сервис покажет адрес, дату регистрации, число сотрудников, годовую выручку, основной ОКВЭД.

В рамках бесплатного тарифа информации немного. Если подключить базовый тариф за пять тысяч, будут доступны 20 ежемесячных проверок и данные об учредителях, финансах, судебных делах.

Как доставить груз в Россию

Географически Россия и Казахстан располагаются близко друг к другу, поэтому в плане логистики нет проблем. Доставить груз можно:

-

Автомобилем — самый удобный способ. Груз доставят до двери, а если партия небольшая, можно оплатить место, а не всю машину или контейнер.

-

Самолётом — если нужно привезти груз быстро, либо в отдалённые и труднодоступные районы.

-

Поездом — самый дешёвый вариант, но доставлять будут дольше, чем самолётом или автомобилем.

Чтобы ввезти груз в Россию, надо предоставить на границе сопроводительные документы:

-

товарно-транспортные накладные (ТТН);

-

счета-фактуры;

-

международные транспортные накладные (CMR)

Вот шаблон ТТН и CMR: их можно сохранить и использовать.

Важно. На товар, который подлежит сертификации, должны быть сертификаты качества.

С 1 апреля 2023 года на некоторые товары, вывозимые из Казахстана, нужно оформлять сопроводительные накладные. Перечень таких товаров закреплён в приказе министра финансов Республики Казахстан.

Что нужно сделать, чтобы сделка была законной

Чтобы работать с иностранными партнёрами, необходимо заключить контракт. Также российский бизнесмен обязан уплатить НДС и отчитаться в Федеральную таможенную службу (ФТС) и ИФНС.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Составить и подписать внешнеторговый договор

Внешнеторговый договор или контракт закрепляет условия сделки, обязанности сторон, взаимную ответственность. Специалисты Делобанка советуют указать в контракте:

-

предмет;

-

сроки исполнения обязательств;

-

валюту расчётов и сумму контакта;

-

номер и дату заключения;

-

названия и адреса сторон;

-

банковские реквизиты

Для оплаты поставки нужен валютный счёт, если вы с партнёром из Казахстана договорились об оплате в валюте, а не рублях. Бесплатно открыть валютный счёт можно в Делобанке. Комиссия за валютные переводы составит от 390 руб, а за валютный контроль — всего 0,15%. Если ваш импортный договор заключён на сумму 3 млн рублей и больше, по закону его нужно поставить на учёт. Специалисты Делобанка проверяют контракты и ставят на учёт бесплатно.

Подать статистическую форму учёта перемещения товаров

Декларировать товары, ввезённые из Казахстана, не нужно. Однако надо подать статистическую форму учёта. С её помощью ФТС ведёт статистику товарооборота России со странами ЕАЭС.

Срок подачи формы — до 10-го рабочего дня месяца, следующего за месяцем отгрузки или получения товаров. Например, за сентябрьские поставки надо отчитаться до 13 октября.

Форму заполняют и подают через личный кабинет участника ВЭД на сайте ФТС.

Порядок оформления продукции, ввезённой из Китая и Турции другой: её нужно задекларировать, уплатить таможенные пошлины и сборы. Читайте наши инструкции по импорту товаров из Китая и Турции.

Заплатить НДС и сдать отчётность

За импортную продукцию нужно уплатить акцизы и ввозной НДС.

От НДС освобождены товары, указанные в ст. 150 НК или помещённые под процедуру свободной таможенной зоны. Ставки НДС перечислены в ст. 164 НК: 10 или 20%. НДС должен уплатить любой российский покупатель на любой системе налогообложения, даже УСН.

НДС рассчитывает покупатель и платит в ИФНС до 20 числа месяца, следующего за месяцем учёта товаров. ФНС уточняет, что уплатить налог нужно единым налоговым платежом.

Также до 20 числа подайте декларацию о косвенных налогах в ИФНС по месту учёта. Скачать бланк и посмотреть правила заполнения можно в приказе ФНС.

Чтобы получить вычет НДС, вместе с декларацией подайте заявление о ввозе товаров и уплате косвенных налогов. Налоговые инспекторы проверят заявление за десять дней и поставят отметку об уплате НДС. Копии заверенного заявления отправьте своему поставщику, чтобы он подтвердил нулевую ставку по экспортному НДС.

НДС при импорте из Казахстана в Россию — налог, подчиняющийся правилам, установленным для ограниченного числа стран. О том, что это за страны и какие правила действуют в отношении НДС для них, узнайте из нашего материала.

Особые правила ввоза в Россию: для кого они и в чем их суть

Правила, применяемые при начислении НДС по товару, ввозимому на территорию России, определяет факт наличия/отсутствия таможни на границе. Из большинства стран мира импорт в РФ идет через таможню, налог начисляется на ней в момент ввоза. Процедуры расчета и уплаты такого налога подчинены таможенному законодательству. Налог, соответственно, платится в адрес таможни.

Однако между несколькими странами, ранее входившими в СССР, таможня упразднена. Сами эти страны объединены в Евразийский экономический союз (ЕАЭС) и в отношении вопросов перемещения товаров через их границы следуют единым правилам взаимодействия, изложенным в Договоре о ЕАЭС (подписан в Астане 29.05.2014).

Членами союза являются:

- Россия;

- Армения;

- Белоруссия;

- Казахстан;

- Киргизия.

Таким образом, Казахстан входит в состав ЕАЭС, а это означает, что в части вопросов начисления и уплаты НДС при ввозе в РФ из него будут применяться правила этого союза. Суть этих правил сводится к следующему:

- НДС придется считать самому импортеру и платить его в налоговый орган, поскольку таможни нет.

- Момент определения налоговой базы увязывается не с самим событием ввоза, а с фактом принятия ввезенного товара к учету или наступлением срока очередного платежа, если имеет место лизинговая сделка (п. 19 раздела III приложения № 18 к Договору о ЕАЭС).

- Налоговая база складывается из стоимости ввезенного товара, отраженной в сопроводительной документации, и акцизов (если товар ими облагается). Стоимость, указанную в инвалюте, пересчитывают по курсу на дату принятия товара к учету или на дату платежа, отраженную в договоре лизинга (пп. 14, 15 раздела III приложения № 18 к Договору о ЕАЭС).

- Возникает свой набор отчетных форм, становящийся обязательным к представлению в ИФНС по итогам каждого месяца, в котором осуществлялся ввоз.

- Для подачи отчета и уплаты налога действует особый срок, определяемый как 20-е число месяца, следующего за месяцем принятия на учет импортируемых товаров (пп. 19, 20 раздела III приложения № 18 к Договору о ЕАЭС). Для России возможно его смещение на более позднюю дату, отвечающую ближайшему буднему дню, если день окончания срока совпал с выходным (п. 7 ст. 6.1 НК РФ).

При расчете налога применяют обычные для РФ ставки (20% либо 10%), учитывая, что в отношении ряда перемещаемых товаров возможно освобождение от налогообложения. Перечень оснований для освобождения содержит ст. 150 НК РФ. Кроме того, не облагаются НДС товары, приобретенные у российского поставщика, но доставляемые покупателю по территории страны ЕАЭС (письмо Минфина России от 26.02.2016 № 03-07-13/1/10895), а также давальческое сырье (п. 14 раздела III приложения № 18 к Договору о ЕАЭС).

Следовать вышеприведенным правилам должны даже лица, не являющиеся плательщиками НДС (п. 13 раздела III приложения № 18 к Договору о ЕАЭС), т. е. применяющие спецрежим или освобождаемые от уплаты налога по ст. 145 НК РФ.

В каких случаях не нужно платить НДС при ввозе товаров из стран ЕАЭС, узнайте в Готовом решении от КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Состав формируемой при ввозе из ЕАЭС отчетности

Создаваемую при импорте из стран ЕАЭС отчетность отличает (п. 20 раздела III приложения № 18 к Договору о ЕАЭС):

- появление уникальной для этой ситуации формы отчета — заявления о ввозе товаров (утверждено протоколом «Об обмене информацией в электронном виде между налоговыми органами государств — членов ЕАЭС…» от 11.12.2009);

- применение налоговой декларации особой формы КНД 1151088 (утверждена приказом ФНС России от 27.09.2017 № СА-7-3/765@);

ВАЖНО! С отчетности за август 2023 года форма действует в обновленной редакции (приказ ФНС от 12.04.2023 № ЕД-7-3/238@). Про изменения мы писали здесь.

- возникновение обязанности вместе с заявлением и декларацией подать документы, подтверждающие осуществление уплаты налога и сведения, внесенные в заявление как в части данных о поставщике, так и в отношении исчисления НДС.

Конкретный набор подтверждающих документов зависит от условий, в которых выполняется поставка. Как правило, среди них оказываются договор (поставки или посреднический) и товаросопроводительные документы. Может иметь место счет-фактура и информационное сообщение, содержащее сведения о третьем участнике договора, если такой участник есть.

Все документы, образующие отчетность по ЕАЭС-НДС, допускается передавать в налоговый орган как в бумажном виде (подтверждающие — в заверенных копиях), так и в электронном. Заявление, сформированное на бумаге, надлежит оформить в четырех экземплярах, два из которых после появления на них отметки ИФНС следует направить иностранному поставщику.

Заполнить декларацию по косвенным налогам при импорте из ЕАЭС вам помогут рекомендации от экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Особенности включения ввозного ЕАЭС-НДС в вычеты

ЕАЭС-НДС можно включать в состав вычетов, уменьшающих обычный налог, начисленный к уплате по реализации на территории РФ. Однако для осуществления этой операции недостаточно будет соблюдения обычного набора требований, содержащихся в ст. 171 (п. 2) и ст. 172 (п. 1) НК РФ:

- товар отражен в учете;

- дальнейшим его предназначением является использование в операциях, облагаемых НДС;

- налог уплачен.

Дополнительно необходимо иметь принятые налоговым органом (письмо Минфина России от 02.07.2015 № 03-07-13/1/38180):

- заявление о ввозе;

- декларацию по форме КНД 1151088.

При составлении обычной отчетности по НДС за квартал, в котором выполнены все эти условия, подлежащую вычету сумму ЕАЭС-НДС отражают в строке 160 раздела 3 квартальной декларации, составленной по форме КНД 1151001.

Несмотря на наличие обязанности платить ввозной налог и отчитываться по нему, вычетами по ЕАЭС-НДС не смогут воспользоваться спецрежимники и лица, освобождаемые от уплаты налога по ст. 145 НК РФ, т. к. они не начисляют НДС в части продаж, осуществляемых на территории России.

Итоги

В части вопросов начисления, отчетности и уплаты НДС при импорте из Казахстана следует руководствоваться правилами, содержащимися в Договоре о ЕАЭС, поскольку Казахстан является членом этого союза. Установленные для ЕАЭС-НДС правила в сравнении с применяемыми при ввозе из иных стран имеют ряд особенностей:

- налог надо начислять самому импортеру и платить его в налоговый орган, соблюдая особые правила при определении налоговой базы;

- необходимо создавать дополнительные отчетные документы (заявление о ввозе и налоговую декларацию специальной формы), наличие которых становится обязательным условием для принятия ввозного налога к вычету;

- для платежей по налогу и представления в ИФНС отчетности действуют свои сроки, отличающиеся от установленных для обычного НДС.

Обязаны платить ЕАЭС-налог и отчитываться по нему также лица, не являющиеся плательщиками обычного НДС (спецрежимники и те, кто освобождается по ст. 145 НК РФ). Однако правом на включение его сумм в вычеты они воспользоваться не могут.