Банкротство физлиц через Госуслуги: решат ли технологии проблему закредитованности?

Еще весной 2021 года стало известно, что в Минэкономразвития разработали проект изменений в законе о банкротстве, реализующий возможность «подачи гражданином заявления о признании его банкротом во внесудебном порядке в электронной форме с использованием единого портала государственных и муниципальных услуг». Но когда примут закон и появится пошаговая инструкция банкротства физических лиц через Госуслуги?

По сути, власти предлагают проходить упрощенное банкротство не только через МФЦ, без суда, но и удаленно, подавая заявление на Госуслугах. Предложение имеет конкретную цель: автоматизировать процесс признания несостоятельности для граждан, у которых нет имущества и доходов. Но бюрократическая цифровизация вызывает массу вопросов у народа и экспертов.

Почему возникла необходимость признания банкротства через Госуслуги?

Власти считают, что признание банкротства в «сентябрьском» формате образца 2020 все равно оказалось сложным для многих должников, несмотря на статус «упрощенной» процедуры банкротства — в особенности, для людей, которые проживают далеко от территориальных центров МФЦ.

На данный момент, порядок подачи обращений выглядит следующим образом:

- Человек, перед тем как самостоятельно подать заявление, готовит список кредиторов. В документе перечисляется каждый их них, а также обстоятельства возникновения обязательств и объем задолженности перед взыскателями.

Пример заполнения списка кредиторов

- Далее должник связывается с территориальным отделением МФЦ и записывается на прием.

- Затем в назначенную дату заявитель приходит на прием с готовым списком кредиторов и пишет перед сотрудником МФЦ заявление о признании несостоятельности.

- Далее в течение одного дня сотрудники обязаны проверить заявление и основания признания упрощенного банкротства. Если должник соответствует требованиям закона, то заявление передают в ЕФРСБ для включения человека в реестр банкротов.

Статья 223.2. Заявление гражданина о признании его банкротом во внесудебном порядке

-

Заявление о признании гражданина банкротом во внесудебном порядке подается им по месту жительства или месту пребывания в многофункциональный центр предоставления государственных и муниципальных услуг.

Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»

Например, должник проживает в Усть-Сумах. До ближайшего МФЦ в Новосибирске ему добираться на автомобиле минимум 3 часа. Как записаться тем, у кого нет личного транспорта? Междугородные маршруты ходят с трудом — если пользоваться автобусами, дорога с пересадками займет минимум 5-6 часов в одну сторону.

А теперь представим условия передвижения в северных регионах, где часто попасть в цивилизацию можно только воздушным транспортом, который прилетает в строго определенные дни…

Фактически возможность подать заявление на банкротство через Госуслуги решает проблему доступа для населения, которое географически проживает в затрудненных местах. Также это удобная функция для людей, которые в силу занятости не желают или не могут тратить время на посещение центра. А еще есть люди с ограниченными возможностями и проблемным здоровьем, которым совсем непросто куда-то добраться.

После вступления в силу изменений каждый человек получит возможность заявить о собственном банкротстве и списать долги через Госуслуги с помощью ПК или персонального гаджета. Не потребуется никуда идти и стоять в очередях; процедура будет проходить с минимальным ожиданием.

Как оформить банкротство физического лица через Госуслуги?

Пока сложно раздавать инструкции, поскольку их банально нет. Можно лишь предположить, исходя из практики. Оформление станет упрощенным до предела. Разберемся теоретически, как можно будет через Госуслуги подать на банкротство физлица:

- Никакие функции не доступны гражданам, которые не зарегистрированы на Госуслугах. Человек проходит регистрацию и подтверждает свой аккаунт на портале.

- Для подачи заявления о банкротстве нужно будет перейти в специальный раздел.

- Затем следует выбрать нужное окно и сформировать заявление по представленной форме. Большинство данных будет заполнено автоматически, из профиля.

- Далее прикладываем требуемые документы и нажимаем «Отправить».

Возможно, законодатели позаботятся о создании автоматического сервиса проверки человека на соответствие условиям внесудебной процедуры. Уже звучали заявления, что в Госуслугах будет предусматриваться интеграция с базой ФССП. Это позволит автоматически проверять наличие закрытых исполнительных производств. Невозможность взыскания с человека задолженности — одно из базовых требований к кандидатам на бесплатную процедуру.

Согласно пояснительной записке к законопроекту, новые возможности сократят временные издержки и позволят поднять доступность внесудебного банкротства для должников. К тому же, это один из важных шагов на пути к полной цифровизации документооборота в России.

Заявление через Госуслуги: поддерживают ли эксперты уход в цифру?

Отметим, что эксперты в своих мнениях разделились на несколько лагерей. Например, представители партии «Единая Россия» в целом положительно отнеслись к новшеству. Они заявляют, что цифровизация давно необходима России, и эта услуга позволит сэкономить ценное время.

В фракции «ЛДПР» отметили современность и комфорт предлагаемых изменений, что в особенности актуально в условиях тотального карантина. Однако больной темой по сей день звучит безопасность профилей граждан. До введения полностью электронного предоставления государственных услуг необходимо предусмотреть ситуации взлома аккаунтов на портале. Нельзя допустить сценарии, при которых заявления будут подаваться на граждан без их ведома. В таких условиях упрощение станет небезопасным.

Представители фракции «Справедливая Россия» не столь оптимистично настроены. Они подчеркивают ответственность и уровень сложности механизма признания банкротства. По мнению экспертов, в данной процедуре важно участие самого человека. Если придерживаться тотального минимализма, то на банкротство начнут подавать «все подряд». Разумеется, это повлечет нарушение интересов банковских и прочих кредитных организаций.

Есть и злорадные замечания — например, первый зампред комитета по экономической политике Н. Арефьев считает, что у таких должников можно будет без проблем забирать имущество за долги по кредитам и не только, ведь на Госуслугах будет храниться максимально полная информация о человеке и его собственности.

По словам главы комитета Госдумы по финансовому рынку А. Аксакова, онлайн-изменения в банкротстве физических лиц не представляют существенных рисков, и нет причин для паники. Наоборот это весьма удобно:

- Цифровизация позволит физ. лицам подавать заявления дистанционно, что означает экономию времени и ресурсов.

- Портал Госуслуг заслуживает доверия, поскольку он хорошо защищен. За попытки мошенничества и обмана в этой системе предусмотрена административная и уголовная ответственность.

Доцент кафедры фондовых рынков и фининжиниринга РАНХиГС С. Хлестанов высказал мнение, что не стоит беспокоиться по поводу возможного взлома аккаунта и безопасности самого портала. Конечно, есть люди, которые до сих пор слабо ориентируются в мире цифровых и онлайн-технологий, но их доля невелика.

Реальные проблемы упрощенного банкротства

Безусловно, возможность бесплатно пройти банкротство через Госуслуги — это хорошо. Но все же основные проблемы внесудебной процедуры это не решает. Некоторые вопросы заслуживают большего внимания, чем проблема перехода на онлайн-формат:

- Лимиты. Сейчас упрощено обанкротиться можно, если размер долговых обязательств человека укладывается в рамки 50 тыс. — 500 тыс. рублей. Минэкономразвития предлагает поднять эти лимиты до 1 млн. рублей. Но это нововведение пока только в планах. На практике ограничения часто мешают людям обратиться за бесплатным списанием задолженностей.

- Наличие закрытых исполнительных производств и отсутствие новых открытых дел. Это требование выступает достаточно жестким ограничением. По этой причине подать на внесудебное банкротство не могут реально нуждающиеся люди. Например, пенсионеры, получатели социальной помощи и люди с низкой зарплатой.

По правилам, у человека не должно быть доходов больше МРОТ. Например, если в регионе прожиточный минимум установлен на уровне 13 125 рублей, а человек получает 14 тыс. рублей, то подача документов на признание несостоятельности упрощенно для него становится невозможной. И это сейчас достаточно серьезная проблема внесудебной процедуры: часто обанкротиться не могут люди, которые реально в этом нуждаются.

Образцы заявлений на внесудебное банкротство

Как объявить себя банкротом через Госуслуги? Возможно ли это? Консультация юриста поможет сориентироваться в ситуации. Позвоните нашим специалистам — они подскажут, подходите ли вы под требования федерального закона. В нашей компании предоставляют полную правовую поддержку и сопровождение процедуры банкротства.

Поможем законно списать долги

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Когда примерно можно будет банкротиться через госуслуги?

Точных дат назвать пока нельзя. В Минэкономразвития весной заявляли, что надеются на работу нового проекта к осени. Но пока закон все еще не приняли, поэтому предсказать вряд ли получится. Если этой осенью закон примут, то в силу он вступит, вероятнее всего, уже в первой половине 2022 года.

Нужно ли будет платить, чтобы обанкротиться через госуслуги?

Нет. Этот проект предполагает упрощение внесудебной процедуры, которая в принципе является бесплатной. Поэтому плата за подачу заявления или за публикации на Федресурсе не предусмотрена.

Можно ли пройти банкротство без суда, если долг составляет 490 тыс. рублей?

Да, можно. Но также необходимо соответствовать и другим требованиям законодателя. В частности, у должника не должно быть открытых производств в ФССП, доходов выше МРОТ, личной собственности. Исполнительные производства должны быть закрыты в связи с отсутствием имущества.

Приставы снимают по 50% в счет алиментов, из-за чего начались просрочки по займам. Спишут ли в банкротстве эти долги?

Алименты в банкротстве не простят, этот долг связан с личностью должника. А вот просроченные микрозаймы и кредиты спишут без проблем. Если не получается выплатить эти долги — лучше готовить заявление на признание несостоятельности. По-другому избавиться от обязательств нельзя — ваши кредиторы об этом позаботятся.

Наша команда

Дмитрий Щепочкин

Директор

Анализирует крупные сделки должников перед банкротством

Записаться на консультацию

Константин Борисевич

Консультант по банкротству физ. лиц

Отвечает на вопросы граждан по процедуре банкротства

Получить консультацию

Артем Сакулин

Юрист департамента финансового анализа

Отвечает за сохранение имущества должника в процессе банкротства

Записаться на консультацию

Елена Седых

Помощник юриста

Ведет документооборот дел по банкротству

Получить консультацию

Анна Калугина

Руководитель отдела по работе с клиентами

Защищает должников от претензий коллекторов и банков

Записаться на консультацию

Олег Калинкин

Cтарший юрист отдела банкротства физических лиц

Помогает пройти внесудебное банкротство

Записаться на консультацию

Андрей Давыдов

Специалист по списанию долгов

Подбирает адекватные форматы урегулирования имущественных споров

Записаться на консультацию

Видео по банкротству физических лиц от Верховного Суда

Автор: Анна Калугина

428 публикаций

Специализируется на банкротстве и антикризисном управлении.

Также консультирует по вопросам гражданского, корпоративного, семейного права.

Имеет опыт работы в госорганах — Росфинмониторинге и ФНС России, а также в крупнейших российских финансовых организациях.

Банкротство через Госуслуги – это упрощенная внесудебная процедура признания должника финансового несостоятельным через портал государственных услуг. По состоянию на середину 2023 года она еще не может быть реализована на практике. Но с высокой степенью вероятности возможность списать долги через Госуслуги появится уже в самое ближайшее время. Законопроект об этом разработан и находится на рассмотрении в Госдуме.

Банкротство через Госуслуги – можно ли подать заявление?

Когда появится возможность подать заявление о финансовой несостоятельности онлайн через Госуслуги?

Чем может помочь портал Госуслуги при банкротстве?

Возможные проблемы и минусы банкротства через Госуслуги

Банкротство через Госуслуги – можно ли подать заявление?

Как было отмечено выше, оформить банкротство через Госуслуги пока не получится. Физические лица могут быть признаны несостоятельным одним из двух способов. Первый предусматривает традиционную процедуру банкротства посредством подачи заявления в Арбитражный суд. Второй предполагает упрощенный внесудебный порядок признания должника несостоятельным через обращение в МФЦ. Оба варианта активно используются на практике и имеют собственный набор преимуществ.

Когда появится возможность подать заявление о финансовой несостоятельности онлайн через Госуслуги?

Точной информации о том, когда станет доступной возможность списания долгов через Госуслуги, на данный момент попросту нет. Дело в том, что политические события последних полутора лет привели к тому, что акцент внимания отечественных государственных властей несколько сместился на решение других вопросов, которые на сегодня являются более актуальными. Что видится вполне логичным и обоснованным.

Несмотря на это, в планах законодателей рассмотрение законопроекта упрощенного банкротства физических лиц онлайн по-прежнему присутствует. Хотя и нет четко очерченных сроков изучения данного вопроса в Государственной думе. Исходя из выше изложенного, напрашивается вывод о том, что тема не закрыта и будет рассмотрена при первой реальной возможности.

Чем может помочь портал Госуслуги при банкротстве?

По состоянию на середину 2023 года подать заявление на банкротство гражданина через портал Госуслуги невозможно. Что вовсе не означает, что этот удобный и популярный в России сервис полностью бесполезен в вопросе признания должника финансово несостоятельным. Напротив, с помощью портала можно решить сразу несколько важных сопутствующих задач.

Запись на подачу заявления в МФЦ

Первым делом следует отметить, что портал Госуслуги давно используется не только как онлайн-платформа для непосредственного оказания разнообразных государственных услуг. Сегодня сервис выполняет еще и не менее важную консультативную функцию. Другими словами, на страницах портала можно найти исчерпывающую информацию о том, как подать заявление в МФЦ, причем изложенную максимально простым и понятным языков. Бонусом становится актуальность размещенных сведений, который регулярно обновляются с учетом текущих изменений в законодательстве.

Там же размещается форма заявления для подачи в МФЦ, которую можно скачать использовать для дальнейшего заполнения. Отдельного описания заслуживает еще одна важная опция, доступная пользователям портала Госуслуги и рассмотренная в следующем подразделе статьи.

Здесь же необходимо отметить еще один немаловажный нюанс. В некоторых регионах страны с помощью портала Госуслуги можно записаться на прием в МФЦ на любое удобное время. Такая возможность присутствует далеко не везде. Но в тех субъектах РФ, где она доступна, посещение МФЦ становится намного более оперативным и комфортным для заявителя на банкротство.

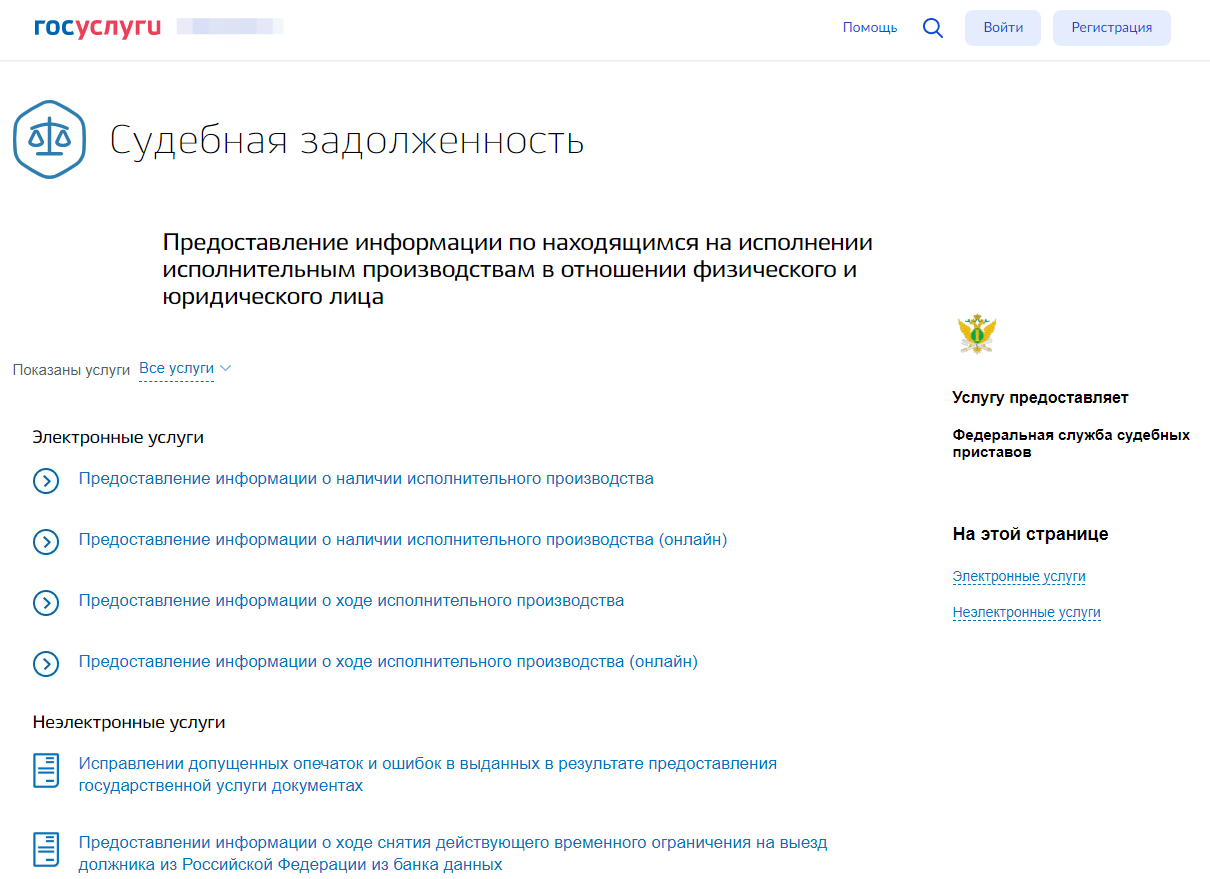

Информация о долгах по исполнительным производствам

Важное значение в процессе признания физического лица банкротом имеет наличие открытых в отношении должника исполнительных производств. Портал Госуслуги (как и официальный сайт ФССП) предоставляет возможность получить информацию по данной теме быстро, удобно и в формате онлайн.

Для этого достаточно:

- авторизоваться в системе;

- открыть раздел «Судебная задолженность»;

- выбрать подходящую услугу;

- активировать переход по соответствующей ссылке.

В результате выполнения описанных выше действия интересующая информация выводится на экран в течение нескольких секунд. При желании пользователя можно настроить рассылку уведомлений о любых изменениях, происходящих в отношении исполнительных производств. При таком раскладе на email или контактный телефон должника будут оперативно приходить соответствующие сообщения, что позволит быть в курсе всех происходящих изменений.

Возможные проблемы и минусы банкротства через Госуслуги

Некоторая «неторопливость» при принятии закона о возможности подачи заявления на банкротство по упрощенной процедуре через Госуслуги объясняется не только сложной политической и экономической ситуацией в стране. Такой формат проведения мероприятия сопровождается несколькими дополнительными проблемами, без решения которых эффективность внесудебного банкротства онлайн будет крайне низкой. Речь идет о следующих сложных вопросах:

- Дополнительная и достаточно существенная нагрузка на портал, который уже работает с серьезным напряжением.

- Приоритет в развитии сервиса на подключение к Госуслугам территории новых регионов России.

- Необходимость комбинирования двух вариантов процедуры банкротства – через МФЦ и портал Госуслуги, что не так просто реализовать на практике.

Приведенный перечень реально существующих проблем и вопросов далеко не полон. До их полного или хотя бы частичного устранения или решения говорить о запуске процедуры банкротства через Госуслуги явно преждевременно.

FAQ

Можно ли подать на банкротство физлица на портале Госуслуги?

Нет, на сегодня (середина 2023 года) такая возможность отсутствует.

Как на сегодня осуществляется процедура признания должника финансово несостоятельным?

Процедура банкротства физлиц осуществляется одним из двух способов: через МФЦ (упрощенная или внесудебная) или посредством подачи заявления в Арбитражный суд (обычная).

Когда появится возможность обанкротиться через Госуслуги?

Точного срока принятия законопроекта, предоставляющего такую возможность и находящегося на рассмотрении в Государственной Думе, назвать нельзя. Что объясняется как наличием более актуальных вопросов, так и необходимостью решения нескольких проблем, непосредственно связанных с банкротством граждан в режим онлайн.

Вывод

- Процедура банкротства физлиц введена в 2015 году.

- Она реализуется двумя способами: традиционным — через Арбитражный суд и по ускоренной процедуре – через МФЦ.

- Второй вариант стал доступен с сентября 2020 года.

- Подать на банкротство через портал Госуслуги на данный момент нельзя.

- Но сервис способен оказать существенную помощь в решении нескольких сопутствующих вопросов: от получения данных о текущих исполнительных производствах до записи на прием в МФЦ на определенное время.

- В Госдуме находится законопроект, принятие которого позволит подавать заявление на банкротство через Госуслуги онлайн.

- Дата его окончательного рассмотрения неизвестна, так как требуется решить несколько важных проблем.

Банкротство – это процедура, которая помогает людям в трудных финансовых ситуациях справиться с долгами и начать новую жизнь. В настоящее время существует много способов провести оформление банкротства. Одним из самых удобных и доступных вариантов является оформление через государственный портал Госуслуги.

На Госуслугах вы можете получить подробную информацию о процедуре банкротства физического лица, а также ознакомиться с требованиями и условиями для ее проведения. Кроме того, на портале можно оформить заявление о банкротстве и загрузить необходимые документы для обработки.

Одним из главных преимуществ использования государственного портала Госуслуги является возможность бесплатного проведения обработки писем и документов гражданами. Это означает, что оператор портала берет на себя все работы по проверке и анализу полученной информации, а также помогает гражданам в подготовке необходимых документов для подписания заявления о банкротстве.

Стоит отметить, что в случае банкротства есть ряд особенностей, которые регулируются законом. Например, по новому закону о банкротстве, который вступил в силу с 1 января 2022 года, гражданам предоставляется возможность получить амнистию по своим кредитным обязательствам. Такая амнистия может быть полной или частичной в зависимости от ситуации.

В случаях, когда граждане не могут решить свои финансовые проблемы самостоятельно, амнистия может быть предоставлена на срок от 2 до 5 лет. В этот период граждане получают возможность реструктуризации или рефинансирования своих задолженностей, что позволяет избавиться от кредитной нагрузки и начать жизнь с чистого листа.

На государственном портале Госуслуги вы также можете найти ответы на все вопросы, касающиеся оформления банкротства физического лица. Там вы найдете подробную инструкцию о том, как правильно заполнить заявление, какие документы необходимо предоставить и какие сроки обработки можно ожидать от оператора.

Если у вас возникают трудности с оформлением банкротства через государственный портал Госуслуги, вы всегда можете обратиться за помощью к юридическим лицам, предоставляющим услуги по оформлению банкротства. Такие компании специализируются на оказании помощи гражданам в проведении процедуры банкротства и точно знают, какие шаги необходимо предпринять для ее успешного оформления.

Банкротство

На сайте Госуслуги есть возможность получить информацию о дате подписания закона о банкротстве, а также ответы на часто задаваемые вопросы. Кроме того, субъекты банкротства могут обратиться к оператору Госуслуги для получения консультации.

Банкротство физического лица может привести к списанию или реструктуризации задолженностей, а также к амнистии граждан. Избавляться от кредитных обязательств можно путем рефинансирования кредитов или частичного списания задолженностей.

Банкротство физического лица может применяться в различных случаях, включая крупные долги по кредитной ипотеке или кредитным картам. Также возможно реструктурирование кредитной задолженности через банкротство.

Для оформления банкротства через Госуслуги необходимо обратиться на сайт Госуслуги и заполнить заявление на банкротство. Для этого потребуется подписанное собственноручно письмо с персональными данными и копией паспорта. После отправки заявления о банкротстве, документ будет обрато обработан оператором Госуслуги.

В случаях банкротства, субъекты могут рассчитывать на амнистию по задолженностям, что позволяет людям избавиться от кредитных обязательств. Однако, перед оформлением банкротства, необходимо ознакомиться с содержанием закона и убедиться, что точно такое решение подходит для данной ситуации.

Кредитные каникулы

В контексте банкротства физического лица существуют такие варианты решения проблем с задолженностями, как кредитные каникулы. Кредитные каникулы позволяют людям, находящимся в финансовых трудностях, обратиться к своему кредитору и заключить с ним договор, согласно которому срок погашения кредита будет частично или полностью приостановлен.

Суть кредитных каникул заключается в предоставлении должнику возможности временно освободить себя от платежей по кредиту. Это может быть полезно в случае, если человек временно не в состоянии оплачивать кредитную задолженность, но надеется на улучшение своей финансовой ситуации в ближайшем будущем.

Для получения кредитных каникул необходимо обратиться к кредитору или кредитному оператору. Также можно осуществить данную операцию через государственный портал госуслуги. На сайте госуслуг вы найдете детальную информацию о кредитных каникулах и сможете ознакомиться с порядком и датами подачи заявок.

Кредитные каникулы могут быть предоставлены на срок до 2 лет. Стоит учитывать, что во время кредитных каникул мы продолжаем пользоваться кредитным продуктом, и его стоимость учитывается при расчете оставшейся задолженности по кредиту.

Кредитные каникулы могут быть доступны при следующих условиях:

| Ситуация | Возможность получения кредитных каникул |

|---|---|

| Рефинансирование | Да |

| Реструктуризация кредита | Да |

| Списание задолженности | Да |

| Амнистия по кредитной задолженности | Да |

| Применение юридической амнистии | Да |

Кроме того, кредитные каникулы предоставляются на безвозмездной основе, то есть не сопровождаются дополнительными процентными расчетами. Однако, во время кредитных каникул, наша задолженность базируется на текущих данные и может дополняться персональными письмами от кредитора.

Таким образом, кредитные каникулы являются одним из инструментов, которыми можно воспользоваться в случаях, когда в жизни возникают трудности с погашением кредита. Они позволяют частично или полностью освободиться от платежей по кредиту на определенный период и продолжать пользоваться банковскими услугами.

Подписан закон о бесплатном списании кредитов граждан

В 2022 году в России был подписан закон, предоставляющий гражданам возможность бесплатного списания своих кредитных задолженностей через процедуру банкротства. Это стало настоящим прорывом для тех, кто не может погасить свои долги и надеется на какую-либо помощь.

Согласно данному закону, процедура банкротства может быть применена как в случаях полного списания задолженностей, так и в случаях их частичного списания или рефинансирования. Какую именно амнистию кредитных обязательств получит гражданин, будет зависеть от его финансового положения и других обстоятельств.

Для начала процедуры банкротства физического лица через госуслуги необходимо обратиться на сайт госуслуг и подать заявление. На сайте можно найти подробную информацию о том, какие документы нужно предоставить и как заполнить заявление. Также на сайте можно найти ответы на часто задаваемые вопросы и обратиться к оператору для получения дополнительной информации.

Какие документы нужно предоставить для оформления банкротства:

1. Заявление о признании гражданина несостоятельным (банкротом).

2. Документы, подтверждающие финансовое положение заявителя: справки о доходах, справки о задолженности перед кредиторами и прочее.

3. Копии документов, удостоверяющих личность заявителя.

4. Документы, подтверждающие наличие кредитных обязательств.

Как проходит процедура банкротства через госуслуги:

1. Подача заявления и предоставление документов через личный кабинет на сайте госуслуг.

2. Обработка заявления и документов оператором.

3. Получение ответов на вопросы и дополнительная консультация, при необходимости.

4. Назначение даты собрания кредиторов.

5. Проведение собрания кредиторов, на котором будет принято решение о дальнейшей процедуре банкротства.

6. Решение суда о признании гражданина банкротом.

7. Процедура списания или рефинансирования кредитных обязательств.

Важно отметить, что процедура банкротства имеет свои особенности в зависимости от каждого отдельного случая, поэтому для того чтобы ознакомиться с полными правилами и требованиями, стоит обратиться к юридической консультации или к оператору на сайте госуслуг.

Закон о бесплатном списании кредитов граждан, подписанный в 2022 году, открывает новые возможности для людей, находящихся в трудной финансовой ситуации. Он позволяет избавиться от кредитной задолженности через банкротство и реструктуризацию долгов, что дает людям шанс начать новую жизнь без долгов и обязательств перед кредиторами.

| Преимущества банкротства через госуслуги: |

|

Стоит ли надеяться на кредитную амнистию

Каких именно кредитов может касаться такая амнистия? В основном это относится к жилищным кредитам и потребительским кредитам. Кредитная амнистия может быть применена и к кредитам малого предпринимательства.

Как и в любом законе, существуют условия и ограничения, касающиеся кредитной амнистии. Не все субъекты могут рассчитывать на подобные льготы. И даже если субъектам дана такая возможность, они не всегда могут или хотят воспользоваться этим правом.

Обратиться за кредитной амнистией можно через Госуслуги. Для этого необходимо подать заявление и предоставить соответствующие документы. Закон предусматривает обработку заявления в течение определенного срока. За это время оператор должен принять решение о списании или реструктуризации задолженностей.

| Какие кредиты подлежат кредитной амнистии | Какие кредиты могут быть рефинансированы | Какие каникулы и бесплатная правовая помощь может предоставить оператор |

|---|---|---|

| — Жилищные кредиты | — Кредиты малого предпринимательства | — Ответы на письма и обработку заявлений |

| — Потребительские кредиты | — — | — Персональное обслуживание субъектов |

Стоит отметить, что кредитная амнистия — это не всегда бесплатная услуга. Некоторые услуги оператора могут быть платными. Например, предоставление копий документов или персональное обслуживание.

Также следует учесть, что кредитная амнистия — это не единственный способ решения проблем с кредитами. В некоторых случаях более выгодной может быть реструктуризация, перекредитование или другие варианты помощи.

В общем и целом, кредитная амнистия может быть полезным инструментом для лиц, находящихся в трудной жизненной ситуации. Однако, перед тем как рассчитывать на список кредитных обязательств, стоит обратиться к закону или получить консультацию у юридического специалиста, чтобы быть точно уверенным в своих шагах.

Вопрос-ответ:

Стоит ли надеяться на кредитную амнистию?

Стоит отметить, что кредитная амнистия возможна только в определенных случаях и под определенными условиями. Например, в случае банкротства, задолженность может быть списана, если лицо признано неплатежеспособным. Однако, получить кредитную амнистию не всегда легко, и результат зависит от многих факторов, включая законодательство и решение суда. Поэтому, надеяться на кредитную амнистию имеет смысл, но необходимо тщательно изучить условия и возможности.

Что такое кредитная амнистия?

Кредитная амнистия — это механизм, предусмотренный законодательством, который позволяет гражданам быть освобожденными от погашения долгов по кредитам. Кредитная амнистия может быть временной или постоянной и применяется в определенных случаях, например, при банкротстве или экономическом кризисе. Освобождение от долгов может быть предоставлено как частично, так и полностью, в зависимости от решения суда или другого компетентного органа.

Что такое кредитные каникулы?

Кредитные каникулы — это временное освобождение заемщика от обязательств по погашению кредита. Во время кредитных каникул заемщик может не выплачивать проценты и основной долг по кредиту, что дает ему возможность временно снизить финансовую нагрузку. Кредитные каникулы могут быть предоставлены банком по различным причинам, например, в случае временной потери работы, болезни или других форс-мажорных обстоятельствах.

Видео по теме

В жизни случается разное: кризис, потеря работы или бизнеса. Отсюда — невозможность оплачивать счета или выполнять обязательства по кредитам. Бывает, что лучший выход из ситуации — банкротство. Для физлиц в России такая возможность появилась несколько лет назад, а с ноября 2023 года она стала ещё и доступнее. Рассказываем, как и для кого эта процедура работает и с чего нужно начать.

Банкротство — это законное списание долгов через суд, если взыскать их невозможно. Процедура банкротства физических лиц и ИП в России регулируется специальным законом, а начать процедуру банкротства может как сам человек, так и кредиторы или ФНС.

Действие закона о банкротстве распространяется на все долги, которые есть у гражданина: кредиты, налоги, коммунальные платежи и т. д., кроме задолженности по алиментам и возмещения ущерба, нанесённого жизни и здоровью другого человека.

Когда можно объявить себя банкротом?

Процедуру банкротства можно пройти, если доход не позволяет в срок платить по кредитам и в ближайшее время финансовое положение не изменится.

- при сумме такого долга более 500 000 рублей физическое лицо обязано объявить себя банкротом;

- при сумме долга менее 500 000 рублей — решение может быть принято добровольно.

С ноября 2023 года расширился круг лиц, имеющих право на упрощённую процедуру банкротства. Снизился минимальный и вырос максимальный размер долга, при котором гражданин может обратиться в МФЦ с заявлением.

С чего начать процедуру банкротства физического лица?

В 2023 году пройти процедуру банкротства можно одним из этих способов:

- стандартным — через арбитражный суд;

- упрощённым — через МФЦ.

Упрощённая процедура банкротства

При упрощённой процедуре банкротства через МФЦ можно обойтись без финансового управляющего. Пройти такую процедуру разрешается гражданам, сумма долга которых составляет от 25 000 до 1 млн рублей. При этом они должны соответствовать одному из следующих критериев:

- Не сумели полностью или частично погасить долг по исполнительному листу, выданному не позднее чем за семь лет до даты обращения с заявлением о признании банкротом.

- Пенсионеры, у которых единственный источник дохода — пенсия, а также нет имущества для взыскания. При этом исполнительное производство о взыскании задолженности длится уже год, но долг так и не был погашен.

- Женщины, которые получают детские пособия и не имеют никакого имущества для списания в счёт долга. Кроме того, прошёл год с момента выдачи исполнительного листа о взыскании долга, но он так и не был исполнен.

- Граждане, у которых нет имущества для погашения долга, и исполнительное производство прекращено в связи с этим.

Если условия подходят под упрощённую процедуру, нужно действовать по следующей схеме:

- составить перечень кредиторов и долгов;

- написать заявление о признании себя банкротом;

- подать в МФЦ заявление вместе с перечнем кредиторов и пакетом документов, который включает паспорт, СНИЛС, ИНН, свидетельство о временной регистрации (при наличии), справку о получении пенсии или детских пособий (если выплаты назначены).

К заявлению не нужно прикладывать справки из банков, МФО, службы судебных приставов. Подать в МФЦ документы и приложение со списком кредиторов может сам кандидат в банкроты или его представитель с нотариальной доверенностью. За подачу заявления госпошлина не взимается.

Если какие-то кредиторы не указаны в списке, процедура банкротства не коснётся обязательств перед ними и долги придётся возвращать в обычном порядке.

Стандартная процедура банкротства

Заявление в суд подаётся в свободной форме. В шапке должны быть: наименование суда, паспортные данные должника, адрес и телефон. Также необходимо указать, каким кредиторам и сколько денег вы должны, приложить документы, подтверждающие задолженность. Составьте опись имущества и банковских счетов и объясните, какие причины привели к финансовым проблемам.

Выберите и укажите саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

Заявление можно отнести в суд лично или направить по почте заказным письмом с описью вложений.

Что происходит дальше?

Процедура внесудебного банкротства длится шесть месяцев. Специалист МФЦ проверяет соблюдение условий «упрощёнки». Если всё соответствует правилам, в Едином федеральном реестре сведений о банкротстве делается соответствующая запись. Это даёт право кредиторам проверить, какое имущество есть у должника. Через полгода долги списывают, но, если окажется, что должник что-то скрыл, кредиторы могут оспорить упрощённое банкротство должника через арбитражный суд.

При обращении в суд процесс может длиться от 15 дней до трёх месяцев. Если суд признаёт заявление обоснованным, кредиторы прекращают начисление пеней должнику, и дело переходит в ведение финансового управляющего.

Далее возможен один из трёх путей развития ситуации:

-

Реструктуризация — пересмотр условий погашения долга. Должнику составляют план погашения долга без санкций в течение трёх лет.

Такой вариант возможен, если у человека есть регулярный доход и его достаточно, чтобы выплатить все долги с указанный срок. Реструктуризация невозможна, если у должника есть судимость за экономические преступления, он уже проходил процедуру банкротства в течение пяти лет или реструктуризацию за последние восемь лет.

Пока идёт реструктуризация, имуществом распоряжается финансовый управляющий. Траты должника не могут превышать 50 000 рублей в месяц, если суд не утвердил другие условия. Банкротство не наступает, если в результате реструктуризации долг полностью погашен. А когда выполнить обязательства не получается, имущество придётся продавать.

-

Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. По закону, должнику оставляют только одну квартиру, если недвижимость не куплена в ипотеку, а также предметы первой необходимости.

Вырученные деньги будут переданы кредиторам, остальные долги — списаны. Сведения об этом финансовый управляющий отправит в суд, чтобы завершить процедуру банкротства.

-

Мировое соглашение — ситуация, когда должнику удаётся договориться с кредиторами о списании части долгов или отсрочке. В этом случае дело о банкротстве останавливается, а финансовый управляющий прекращает свою работу. Должник обязан исправно платить согласно новым договоренностям. Если условия мирного соглашения нарушены, дело снова попадает в суд, а процедура признания банкротства возобновляется.

Последствия банкротства физических лиц

Банкротство избавляет от долгов и коллекторов — это плюс. Но у такой процедуры есть и минусы: будут испорчены деловая репутация и кредитная история. Кроме того:

- пока проходит дело о банкротстве, должнику запрещено распоряжаться своим имуществом и счетами, а при наличии судебного запрета — выезжать за границу;

- доходы в виде зарплаты и пенсии переходят в ведение финансового управляющего до окончания процедуры банкротства;

- пять лет после банкротства нельзя снова инициировать эту процедуру;

- в течение пяти лет при получении кредита нужно обязательно информировать потенциального кредитора о своём статусе банкрота;

- три года после процедуры нельзя занимать руководящие должности в организациях, пять лет — если это страховая компания, МФО, инвестиционный или негосударственный пенсионный фонд и 10 лет — если речь идёт о банке;

- если речь идет о банкротстве индивидуального предпринимателя, в течение пяти лет ему запрещено снова открывать ИП.

Эти последствия справедливы для граждан, которые списали долги путём реализации имущества, но не касаются тех, кто заключил мировое оглашение или прошёл реструктуризацию.

Последствия банкротства для родственников

Процедура банкротства затрагивает не только должников, но их супругов. Например, при банкротстве мужа автомобиль жены также подлежит реализации.

Интересы других родственников затрагиваются только при долевом владении собственностью или если сделки с роднёй заключались в течение последних трёх лет. К примеру, если недвижимость была подарена.

Сколько стоит банкротство?

В разных случаях стоимость процедуры варьируется. Основные затраты:

- госпошлина — 300 рублей;

- депозит в суд — 25 000 рублей;

- расходы финансового управляющего — от 25 000 рублей;

- публикации в СМИ о реструктуризации долгов, продаже имущества — 264,17 рубля за один квадратный сантиметр текста (ориентировочно на публикации может уйти более 7 000 рублей);

- почтовые издержки;

- оплата размещения сведений о процессе банкротства на сайте ЕФРСБ — 451,25 рублей за каждую публикацию.

Итого: минимальная стоимость стандартной процедуры банкротства — более 40 000 рублей, пройти упрощённую процедуру можно бесплатно.

Зачастую причиной денежных затруднений становится неспособность выполнять обязательства по займам. Чтобы облегчить финансовую нагрузку, кредит можно рефинансировать — привлечь средства в другом банке по более выгодным условиям. Если вы ИП и финансовые проблемы связаны с бизнесом, то, возможно, удержаться на плаву поможет господдержка. Подробнее о том, какая господдержка сейчас доступна малому бизнесу, мы рассказывали здесь.

Сейчас весьма внушительная категория граждан имеет большие долговые обязательства, которые попросту не в силах погасить. В данной ситуации одним из самых привлекательных исходов для заемщиков является присвоение статуса банкрота – это позволит полностью вылезти из «долговой ямы» и решить все финансовые вопросы. Однако такая процедура доступна далеко не всем. В этой статье мы разберем, как списать долги по заёмам через портал Госуслуг и что для этого будет нужно.

Особенности процедуры: суть банкротства

Еще совсем недавно банкротами могли себя объявлять только юридические лица. Здесь все было предельно просто: если компания не могла выполнять свои обязательства перед кредиторами, через суд она объявлялась банкротом. Соответственно, все долговые обязательства в данном случае списывались.

В отношение физических лиц схема практически ничем не отличается. Если вы можете предъявить существенные аргументы того, что никак не можете выплатить имеющиеся долги, вас признают банкротом. Отметим, что под долгами в данном случае подразумеваются все финансовые обязательства перед кредиторами, коммунальными компаниями, банками, третьими лицами и т. д.

Объективно, банкротство оформляется только в том случае, если человек действительно не имеет возможности погасить заём или кредит. В случае наличия стабильного дохода или иных финансов, достаточных для погашения долга, списаний не будет.

Условия для получения статуса банкрота

Оформление процедуры банкротства предполагает тщательную проверку лица, подающего заявку, на предмет соответствия указанным требованиям. В их число входит:

- Минимальная сумма долгов должна составлять 50 000, а максимальная – 500 000.

- Все исполнительные производства должны быть прекращены на основании действующего законодательства.

- В собственности лица не должно оставаться никакого имущества, а также источника дохода. Отметим, что даже минимальная прибыль может препятствовать оформлению процедуры.

Также важно помнить, что после признания лица банкротом, он не сможет оформлять новые кредиты на протяжении 5 лет, а также занимать руководящие должности в компании на протяжении 3 лет. Помимо этого, повторное списание долгов можно будет провести только через 10 лет.

Оформляем банкротство через портал Госуслуг

Цифровые технологии развиваются семимильными шагами, и на сегодняшний день даже банкротство можно оформить онлайн. Для выполнения подобных операций специально был разработан портал государственных услуг. С помощью сервиса получить статус банкрота можно в несколько шагов:

- Перейти на официальный сайт Госуслуг и пройти авторизацию. При необходимости можно зарегистрировать новый аккаунт, однако придется некоторое время ожидать проверку введенных данных.

- Открыть раздел оформления банкротства и следовать инструкции, указанной на сайте.

- Заполнить заявления по указанной форме. Для удобства пользователей некоторые данные о личности сразу заполняются на основе данных, указанных в аккаунте.

- Приложить соответствующие документы, подтверждающие статус банкрота.

Далее останется только ожидать ответа по заявке. Такая возможность существенно экономит силы и время, поскольку выполнить все действия можно прямо на дому, без необходимости постоянно ездить в суд.

Имеет ли упрощенная система банкротства свои особенности?

Безусловно, онлайн-формат оформления процедуры банкротства – это здорово. Однако есть несколько проблем, которые подобная внесудебная практика не решает. Одна из таковых – лимит в виде 500 000 рублей. Если ваши долговые обязательства превышают эту сумму, стоит рассмотреть иные варианты решения проблемы.

Не менее жестким ограничением будет наличие закрытых исполнительных производств и отсутствие открытых дел. Данное требование отсеивает больше половины лиц, которые потенциально могли бы получить статус банкрота.

Касательно доходов, они должны быть меньше нормативов МРОТ. Соответственно, если суммарный доход превышает 13 125 рублей, о присвоении статуса банкрота речи быть не может. Таким образом, имея официальную работу, получить статус банкрота практически невозможно.

Составление заявления о банкротстве — важная часть. Оно должно содержать размеры фактической задолженности перед кредиторами и отражать объективные причины, на основании которых должник перестал платить по счетам.

Обычно размер заявления не превышает 1-2 абзаца. Причинами являютсясокращение с работы, травмы или инвалидность. К тексту заявления должны быть приложены копии документов, подтверждающих наличие этих обстоятельств.

Желательно указать, какую именно процедуру банкротства физического лица вы просите ввести. Если размер дохода существенно превышает прожиточный минимум на человека и его детей, то разумно просить процедуру реструктуризации долгов. В противном случае— процедуру реализации имущества (именно эта процедура при удачном исходе завершается списанием долгов).

Форма заявления

«Шапка» заявления о некредитоспособности должна содержать следующие данные:

- Суд

Здесь указывается Арбитражный суд или по месту регистрации, или по месту жительства должника, или по месту последней регистрации.

- Заявитель-должник

ФИО, год рождения, данные паспорта, место регистрации и проживания, контактные данные.

- Представитель заявителя (если Вы пользуетесь услугами адвоката)

ФИО, паспорт, реквизиты доверенности

- Кредиторы и займодавцы (названия, адреса и контактные телефоны)

Далее переходим непосредственно к тексту заявления о банкротстве физлица. Он должен содержать следующие разделы:

- кредиты должника и их суммы;

- причины банкротства;

- судебные процессы;

- счета в банках;

- опись имущества;

- общая сумма задолженности как главный признак банкротства;

- СРО арбитражных управляющих;

- перечень приложений, дата и подпись заявителя.

Рассмотрим каждый раздел подробнее.

Кредиты должника и их суммы

Доказательство финансовой несостоятельности — это сведения о займах. Они могут быть абсолютно любыми!

Главное условие — все сведения должны быть подкреплены документами.

Заимодавцы и кредиторы могут быть любыми. Ведь у Вас могут быть долги перед банками, Пенсионным фондом, налоговой, а также перед частными лицами по возмещению вреда здоровью или другие задолженности. Часть из них спишут, часть— нет, но указать нужно абсолютно все долги.

Причины банкротства

В этом, пожалуй, самом важном пункте, нужно четко и ясно описать обстоятельства, по причине которых Вы приняли решение подать заявление о признании банкротства физического лица. К веским причинам финансовой несостоятельности можно отнести потерю кормильца, болезнь, увольнение с работы путем сокращения штата или срока окончания трудового контракта и другие признаки банкротства.

Судебные процессы

Если по отношению к Вам приняты к производству судебные иски, либо уже выданы исполнительные документы, обязательно их перечислите в заявлении о признании некредитоспособности.

Счета в банках

Если Вы открывали счета, либо в недавнее время производилось списание денежных средств с них, перечислите эти счета и операции, приложив договора и выписки о движении средств.

Помните, что снятие денег перед началом банкротства со счетов в банке — не преступление, ведь после того, как процедура начнется, контроль за счетами и картами перейдет в руки финансового управляющего. А вам и вашей семье надо на что-то жить.

Но при этом важно в ходе судебного банкротства объяснить суду, что на снятые со счетов средства вы именно жили, а не сняли их для того, чтобы кредиторам ничего не досталось.

Опись имущества

В этом разделе должно быть описано все движимое и недвижимое имущество банкрота, находящееся как в пределах, так и за пределами Российской Федерации. Учтите, что сокрытие информации приведет к прекращению дела о банкротстве, поскольку в работу финансового управляющего входят обязанности по выяснению истинного материального положения должника. Для этого финуправляющий подает запросы в различные учреждения и может легко установить факт сокрытия имущества.

Общая сумма задолженности как главный признак банкротства

После того, как Вы описали свое положение, привели перечень кредиторов и описали свое имущество, необходимо подвести итог и подсчитать общую сумму долга перед всеми кредиторами. Указание этой суммы и трехмесячная просрочка платежей помогут подтвердить статус банкрота.

СРО арбитражных управляющих

Арбитражный (финансовый) управляющий будет выбран судом из той организации, которую Вы укажете в заявлении о признании некредитоспособности. Задачи финуправляющего сводятся к прояснению общей картины материального положения банкрота и выявлению ложных или неточных сведений, а также управление финансами и имуществом в том случае, когда в ходе дела о банкротстве производится реструктуризация долгов и продажа имущества.

Перечень приложений

В конце заявления приведите список всех прилагаемых документов. Не забудьте поставить дату и подпись внизу заявления.

Обратите внимание, что описанная форма заявления представлена в законе. Несоблюдение правил написания заявления приведет к отказу суда от рассмотрения Вашего дела.

Образец заявления о банкротстве физического лица

от «__» _______ 20__ г.

Наименование Арбитражного суда

Адрес: адрес арбитражного суда

Заявитель (Должник):

ФАМИЛИЯ ИМЯ ОТЧЕСТВО

Адрес: адрес регистрации

Паспорт: серия ____ номер _________

выдан: _____________________

дата выдачи: _________, код подразделения ____-_____

тел. 8 (___) ___ __ __

Кредиторы:

- Наименование банка №1 Юридический адрес банка

- Наименование банка №2 Юридический адрес банка

- Наименование банка №3 Юридический адрес банка

- Наименование банка №4 Юридический адрес банка

Государственная пошлина: 300 руб.

ЗАЯВЛЕНИЕ

гражданина о признании банкротом

ФАМИЛИЯ ИМЯ ОТЧЕСТВО(далее – «Должник») обращается в суд с заявлением о признании должника банкротом, поскольку имеются обязательства на сумму, превышающую 500000 рублей и эти обязательства не исполнены Должником в течение трех месяцев с даты, когда они должны были быть исполнены. Кроме того, удовлетворение требований одного кредитора или нескольких кредиторов Должника приведет к невозможности исполнения Должником денежных обязательств в полном объеме перед другими кредиторами.

По состоянию на дату подачи заявления размер непогашенной задолженности Должника перед Кредиторами, составляет СУММА ЦИФРАМИ рублей (СУММА ПРОПИСЬЮ рубля 00 копеек) из которых:

- Перед Наименование банка №1:

- по Кредитному договору № НОМЕР от ДАТА г. общая сумма задолженности составляет СУММА рублей, в том числе сумма основного долга СУММА рублей, сумма задолженности по начисленным процентам СУММА рублей.

- по Кредитному договору № НОМЕР-2 от ДАТА г. общая сумма задолженности составляет СУММА рублей, в том числе сумма основного долга СУММА рублей, сумма задолженности по начисленным процентам СУММА рублей.

- Перед Наименование банка №2:

- по Кредитному договору № НОМЕР от ДАТА г. общая сумма задолженности составляет СУММА рублей, в том числе сумма основного долга СУММА рублей, сумма задолженности по начисленным процентам СУММА рублей.

- Перед Наименование банка №3:

- по Кредитному договору № НОМЕР от ДАТА г. общая сумма задолженности составляет СУММА рублей, в том числе сумма основного долга СУММА рублей, сумма задолженности по начисленным процентам СУММА рублей.

- по Кредитному договору № НОМЕР-2 от ДАТА г. общая сумма задолженности составляет СУММА рублей, в том числе сумма основного долга СУММА рублей, сумма задолженности по начисленным процентам СУММА рублей.

- Перед Наименование банка №4:

- по Кредитному договору № НОМЕР от ДАТА г. общая сумма задолженности составляет СУММА рублей, в том числе сумма основного долга СУММА рублей, сумма задолженности по начисленным процентам СУММА рублей.

- гражданин прекратил расчеты с кредиторами, то есть перестал исполнять денежные обязательства и (или) обязанность по уплате обязательных платежей, срок исполнения которых наступил;

- более чем десять процентов совокупного размера денежных обязательств и (или) обязанности по уплате обязательных платежей, которые имеются у гражданина и срок исполнения которых наступил, не исполнены им в течение более чем одного месяца со дня, когда такие обязательства и (или) обязанность должны быть исполнены;

- размер задолженности гражданина превышает стоимость его имущества, в том числе права требования;

- наличие постановления об окончании исполнительного производства в связи с тем, что у гражданина отсутствует имущество, на которое может быть обращено взыскание.

На момент подачи настоящего заявления:

— существуют обстоятельства, очевидно свидетельствующие о том, что Должник не в состоянии исполнить денежные обязательства и (или) обязанность по уплате обязательных платежей в установленный срок;

— сумма задолженности Должника перед Кредиторами составляет СУММА рублей;

— срок, в течение которого Должником не были исполнены обязательства, превышает 3 (три) месяца с момента наступления даты их исполнения.

— более чем десять процентов совокупного размера денежных обязательств и (или) обязанности по уплате обязательных платежей, которые имеются у Должника и срок исполнения которых наступил, не исполнены в течение более чем одного месяца со дня, когда такие обязательства и (или) обязанность должны быть исполнены.

— размер задолженности Должника перед Кредитором превышает стоимость его имущества, на которое может быть обращено взыскание в соответствии с действующим законодательством (п. 3 ст. 213.25 Закона о банкротстве и ст. 446 ГПК РФ).

Должник не привлекался к административной ответственности за мелкое хищение, умышленное уничтожение или повреждение имущества, неправомерные действия при банкротстве, фиктивное или преднамеренное банкротство.

Кроме того, в настоящий момент отсутствуют сведения об известных Должнику уголовных и административных делах в отношении него, а также о наличии неснятой или непогашенной судимости.

Должником в течение трех лет до даты подачи заявления была произведена сделка: по договору купли-продажи № НОМЕР ДАТАгода было реализовано автотранспортное средство НАИМЕНОВАНИЕ ГОД года выпуска (Приложение № **). Денежные средства, полученные от совершения сделки, были уплачены в равных долях кредиторам.

Иные сделки с недвижимым имуществом, ценными бумагами, долями в уставном капитале, транспортными средствами и сделок на сумму свыше трехсот тысяч рублей в течение трех лет до даты подачи настоящего заявления Должником не совершались.

В соответствии с общим смыслом п. 19 Постановления Пленума Верховного Суда РФ № 45 от 13.10.2015 г. «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан» в качестве доказательства наличия у Должника денежных средств, достаточных для погашения расходов по делу о банкротстве, к настоящему заявлению приложен платежный документ об оплате в депозит Арбитражного суда Московской области денежных средств в размере СУММАрублей (Приложение №** ).

Таким образом, имеются признаки банкротства гражданина-должника, указанные в п. 3 ст. 213.6 Закона о банкротстве и основания для возбуждения судом дела о банкротстве в соответствии со статьями 213.3 и 213.4 Закона о банкротстве.

На основании вышеизложенного, а также руководствуясь ст. ст. 6, 27, 38, 213.3, 213.4 Федерального закона «О несостоятельности (банкротстве)» от 26.10.2002 №127-ФЗ; ст. ст. 223, 224 АПК РФ,

ПРОШУ:

- Признать ФАМИЛИЯ ИМЯ ОТЧЕСТВО несостоятельным (банкротом) и ввести процедуру реализации имущества (реструктуризации задолженности).

- Назначить финансового управляющего из числа членов саморегулируемой организации НАИМЕНОВАНИЕ(РЕКВИЗИТЫ);

Приложения:

- Почтовые квитанции о направлении копии настоящего заявления кредиторам, ___ шт.

- Документ, подтверждающий уплату государственной пошлины;

- Доверенность (в случае, если от имени гражданина заявление подписывает его представитель);

- Документ, подтверждающий внесение денежных средств на выплату вознаграждения финансовому управляющему в депозит арбитражного суда;

- Документы, подтверждающие наличие источника дохода у гражданина (при наличии);

- Документы, подтверждающие наличие задолженности, основание ее возникновения и неспособность гражданина удовлетворить требования кредиторов в полном объеме;

- Документы, подтверждающие наличие или отсутствие у гражданина статуса индивидуального предпринимателя на основании выписки из единого государственного реестра индивидуальных предпринимателей либо иного подтверждающего указанные сведения документа, полученные не ранее чем за пять рабочих дней до даты подачи в арбитражный суд гражданином заявления о признании его банкротом;

- Списки кредиторов и должников гражданина по форме Приложения № 1 к Приказу Минэкономразвития России от 05.08.2015 № 530;

- Опись имущества гражданина по форме Приложения № 2 к Приказу Минэкономразвития России от 05.08.2015 № 530;

- Копии документов, подтверждающих право собственности гражданина на имущество, и документов, удостоверяющих исключительные права на результаты интеллектуальной деятельности гражданина (при наличии);

- Копии документов о совершавшихся гражданином в течение трех лет до даты подачи заявления сделках с недвижимым имуществом, ценными бумагами, долями в уставном капитале, транспортными средствами и сделках на сумму свыше трехсот тысяч рублей (при наличии);

- Выписка из реестра акционеров (участников) юридического лица, акционером (участником) которого является гражданин (при наличии);

- Сведения о полученных физическим лицом доходах и об удержанных суммах налога за трехлетний период, предшествующий дате подачи заявления о признании гражданина банкротом;

- Выданная банком справка о наличии счетов, вкладов (депозитов) в банке и (или) об остатках денежных средств на счетах, во вкладах (депозитах), выписки по операциям на счетах, по вкладам (депозитам) граждан, в том числе индивидуальных предпринимателей, в банке за трехлетний период, предшествующий дате подачи заявления о признании гражданина банкротом, справки об остатках электронных денежных средств и о переводах электронных денежных средств за трехлетний период, предшествующий дате подачи заявления о признании гражданина банкротом (при наличии);

- Копия страхового свидетельства обязательного пенсионного страхования;

- Сведения о состоянии индивидуального лицевого счета застрахованного лица;

- Копия решения о признании гражданина безработным, выданная государственной службой занятости населения, в случае принятия указанного решения;

- Копия свидетельства о постановке на учет в налоговом органе (при наличии);

- Копия свидетельства о заключении брака (при наличии заключенного и не расторгнутого на дату подачи заявления брака);

- Копия свидетельства о расторжении брака, если оно выдано в течение трех лет до даты подачи заявления (при наличии);

- Копия брачного договора (при наличии);

- Копия соглашения или судебного акта о разделе общего имущества супругов, соответственно заключенного и принятого в течение трех лет до даты подачи заявления (при наличии);

- Копия свидетельства о рождении ребенка, если гражданин является его родителем, усыновителем или опекуном.

Должник____________/ФАМИЛИЯ ИМЯ ОТЧЕСТВО/

Скачать образец заявления в суд о банкротстве

ВАЖНО! Закон не только дает право, но и обязывает гражданина начать процедуру при сумме долга от 500 тысяч и трехмесячной просрочке.

Сроки рассмотрения заявления о банкротстве

Сотрудники арбитражного суда должны принять решение о дальнейшей судьбе вашего заявления в течение пяти дней. Если ответ положительный и у специалистов нет претензий к оформлению или содержанию документа, то дело принимается в производство, назначается дата/время первого заседания.

Постарайтесь с первого раза правильно заполнить все обязательные пункты и собрать пакет документов, иначе начало процедуры затянется на неопределенный срок, в течение которого ваши долги будут увеличиваться.

Образец иска о банкротстве физического лица

Мы рекомендуем использовать образец искового заявления на банкротство физлица, поскольку он поможет Вам не упустить важные детали. После того, как собраны все бумаги и заявление составлено, его нужно передать в суд.

Скачать образец заявления о признании банкротом(42.8КБ)

Помните о том, что образец заявление о признании банкротом физического лица — это очень примерный документ. В вашем случае будет важно рассказать суду с самого начала о том, каковы именно ваши основания для подачи заявления на признание вас несостоятельным, о том, почему вы решились на такой непростой шаг — признать себя банкротом.

Исковое заявление о признании должника банкротом — это первый шаг к списанию долгов. Но от него зависит многое — и срок принятия решения, и сроки уведомления кредиторов о вашем банкротстве. Напомним, что именно с момента признания вас банкротом ваши долги списываются и большинство кредиторов больше не имеют права вас тревожить.

Именно поэтому нужно выстраивать всю процедуру банкротства правильно и думать об том, как будет проходить ваше дело, заранее.

Подача заявления о банкротстве физического лица в арбитражный суд

Итак, куда подавать заявление о банкротстве физ. лица после того, как Вы выполнили все условия и написали текст заявления?

Подача заявления о банкротстве физического лица осуществляется в Арбитражный суд.

Для этого необходимо лично явиться в суд с пакетом документов или доверить это своему адвокату.

Можно также отправить пакет почтой России, либо заполнить заявку на сайте my.arbitr.ru. Отправка почтой потребует детального перечня всех прилагаемых документов во избежание возможных недоразумений, а подача электронной заявки — только базовой компьютерной грамотности и регистрации на сайте.

Принятие судом заявления

Заявление о признании должника банкротом принимает судья арбитражного суда. Если к нему приложены не все необходимые документы, суд запрашивает их дополнительно.

В определении о принятии заявления указывается кандидатура арбитражного управляющего, регистрационные данные должника и дата рассмотрения документов.

Судебное заседание по проверке обоснованности заявления о признании должника банкротом проводится не менее чем через 15 дней и не более чем через 30 дней с даты вынесения определения о принятии заявления о признании должника банкротом.